Meer dan 17.000 miljard aan schuld met negatief rendement

Recessie-update: 17.000 miljard aan obligaties heeft een negatief rendement. Houd 'm tot einde looptijd en je maakt verlies. Maar is het ook een slechte deal? En hoe ontsnap je aan de schuldenberg en de onvermijdelijke schuldsanering?

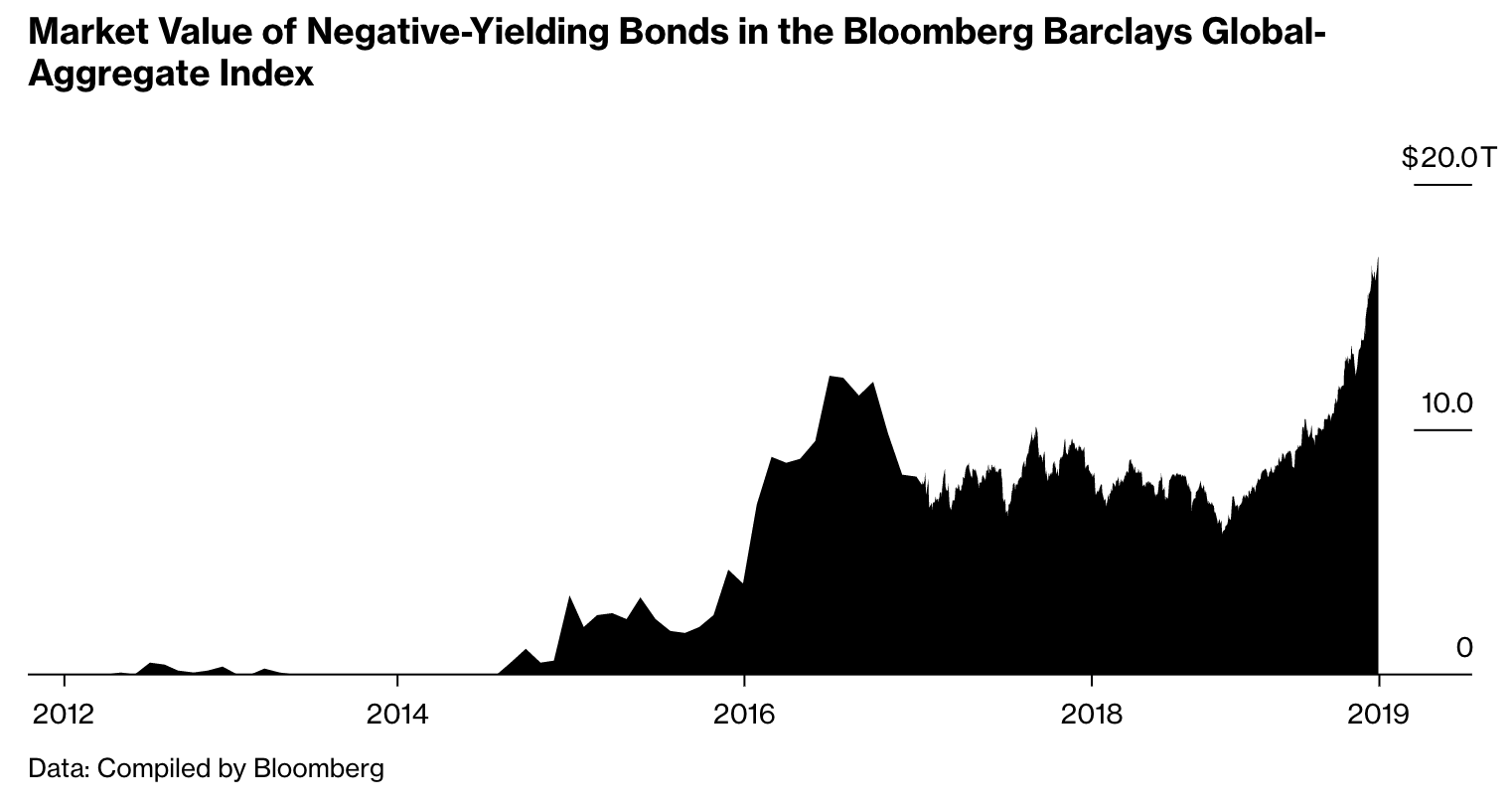

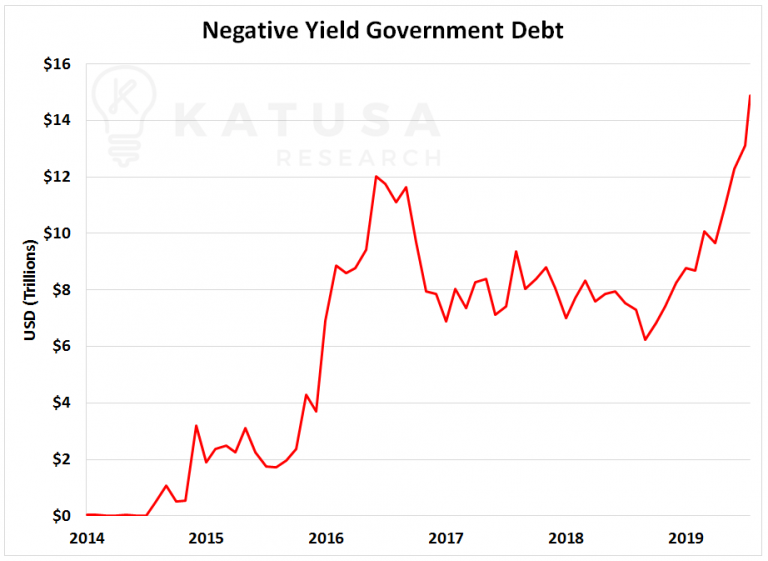

Steeds meer staatsobligaties hebben een negatief rendement (yield). Volgens de laatste cijfers is er meer dan 17.000 miljard aan schuld met een negatief rendement. Zo'n 30% van alle investment grade obligaties wereldwijd heeft nu een negatief rendement.

Als een koper zo'n obligatie in bezit houdt tot het einde van de looptijd, dan maakt hij verlies. Dat klinkt als een slechte deal en een idioot idee. Maar het ligt iets genuanceerder. Laten we eerst eens kijken naar wat een obligatie is en hoe het werkt.

Een obligatie is een verhandelbaar schuldbewijs voor een lening aan een overheid of een bedrijf. Staatsobligaties worden gezien als een veilige belegging, omdat landen niet zo vaak failliet gaan.

Niet vaak is overigens een relatief begrip. De kans dat een staat 100 jaar achter elkaar niet failliet gaat is historisch gezien niet eens zo heel groot.

If you are looking for sovereign #defaults, #Argentina (and the rest of Latin America) has it! Classic chart by Reinhart & Rogoff. pic.twitter.com/zWAClVORPL

— jeroen blokland (@jsblokland) August 13, 2019

Het rendement van een obligatie

Het rendement van een (staats)obligatie staat uit twee onderdelen. De rente die je periodiek krijgt, en het verschil tussen het geleende bedrag en de prijs van de obligatie.

Drie voorbeelden van een obligatie van 100 euro met een looptijd van nog precies 1 jaar, en een rente van 5%:

Gekocht voor: 100 euro

Opbrengst rente: 5 euro

Opbrengst koersverschil: 0 euro

Totaal rendement: 5%

Gekocht voor: 98 euro

Opbrengst rente: 5 euro

Opbrengst koersverschil: 2 euro

Totaal rendement: 7,1%

Gekocht voor: 107 euro

Opbrengst rente: 5 euro

Opbrengst koersverschil: -7 euro

Totaal rendement: -1,9%

Nieuwe obligaties worden vaak via een veiling verkocht aan grote spelers, waarbij de rente en initiële prijs heel dicht zullen liggen bij wat op dat moment in de markt gangbaar is voor soortgelijke obligaties.

Daarna wordt de obligatie op de open markt verhandeld, en wordt de prijs bepaald door vraag en aanbod. Meer vraag, en dus een hogere prijs, betekent een lager rendement. En dat rendement kan dus negatief worden.

De waaier van verschillende looptijden

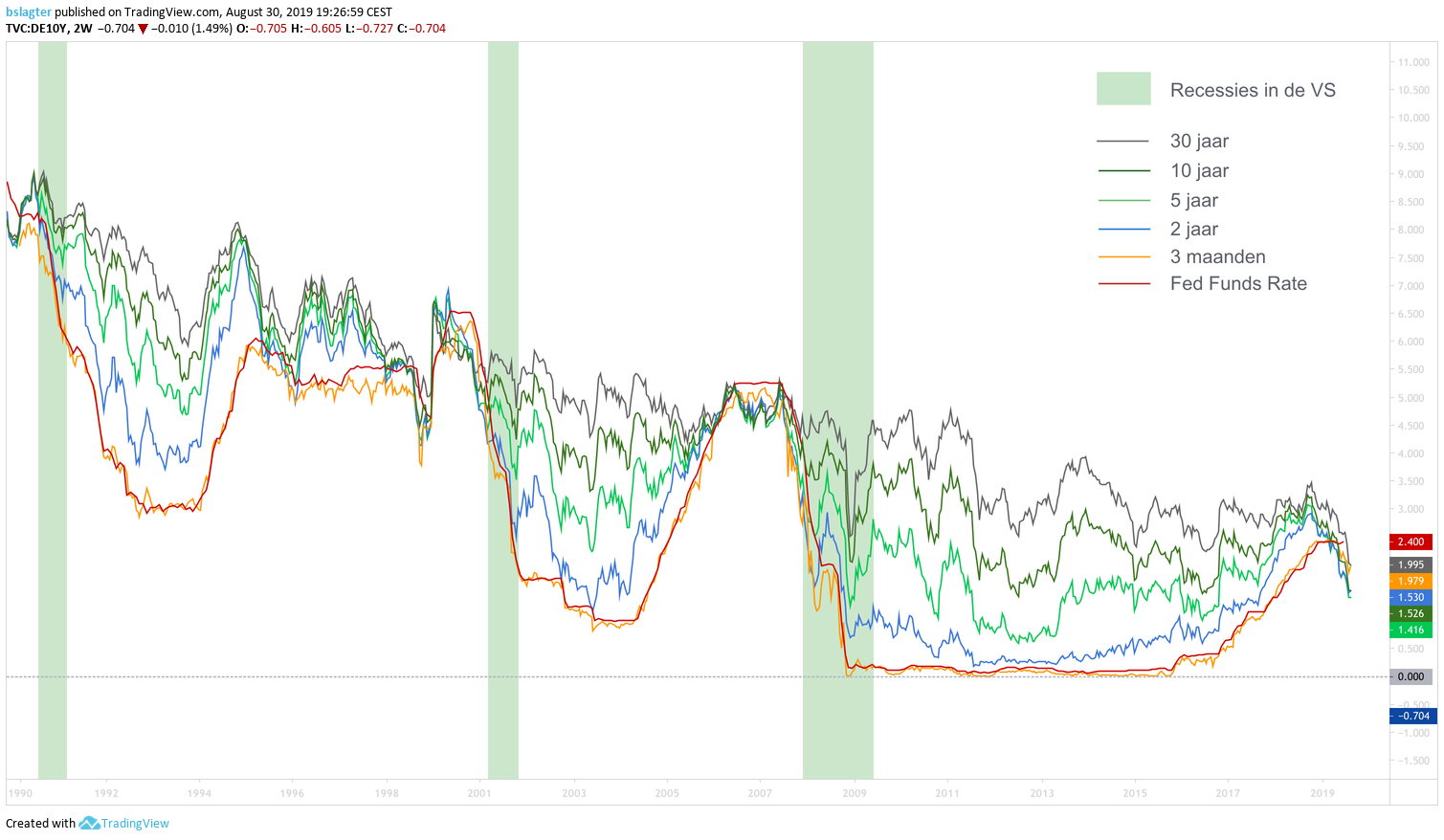

Op de afbeelding hieronder zien we het rendement van Amerikaanse staatsobligaties met verschillende looptijden, en ook de Fed Funds Rate, de rente die banken elkaar rekenen om geld een nacht op elkaars rekening te zetten.

Om te beginnen willen we op twee dingen wijzen:

Ten eerste zien we dat het rendement op de 3-maands staatsobligatie meestal heel dicht bij de Fed Funds Rate ligt. Dat komt omdat dit alternatieven zijn. Als je geld over hebt, kun je dat stallen bij een bank of er kortlopende staatsobligaties voor kopen.

Ten tweede waaieren de rentes van staatsobligaties met langere looptijd uit naar boven. Hoe langer de looptijd van een staatsobligatie is, hoe meer er van de toekomst meegewogen wordt in de rente, zoals onzekerheid over terugbetaling van het geleende bedrag, of de verwachte inflatie die men gecompenseerd wil zien.

Dat de rente op staatsobligaties de afgelopen 38 (!) jaar al aan het dalen is, heeft te maken met het beleid van centrale banken, die hun rentetarieven gedurende deze periode met elke cyclus verder lieten zakken. Die lagere rente beïnvloedt de kortlopende staatsobligaties, en dat druppelt door naar de langere looptijden.

Nog lagere rente op komst

We zien ook dat het rendement op dit moment (helemaal rechts op de kaart hierboven) op vrijwel alle looptijden lager ligt dan de Fed Funds Rate. Blijkbaar verwacht de markt dat die nog (veel) verder gaat dalen.

In het rendement op staatsobligaties zit een verwachting over de toekomstige rente opgesloten. Als je verwacht dat de rente daalt, dan is het interessant om nu alvast een staatsobligatie te kopen. Meer vraag, is hogere prijs, is lager rendement.

In de VS heeft de 5-jaars staatsobligatie een rendement van 1,39%, terwijl de Fed Funds Rate nu 2,25% is.

In Duitsland heeft de 5-jaars staatsobligatie een rendement van -0,93%, terwijl de ECB depositorente -0,4% is.

De markt geeft ons het signaal dat de rente van de centrale bank verder zal gaan dalen, iets wat we zien tijdens recessies.

Minder euro's of minder koopkracht?

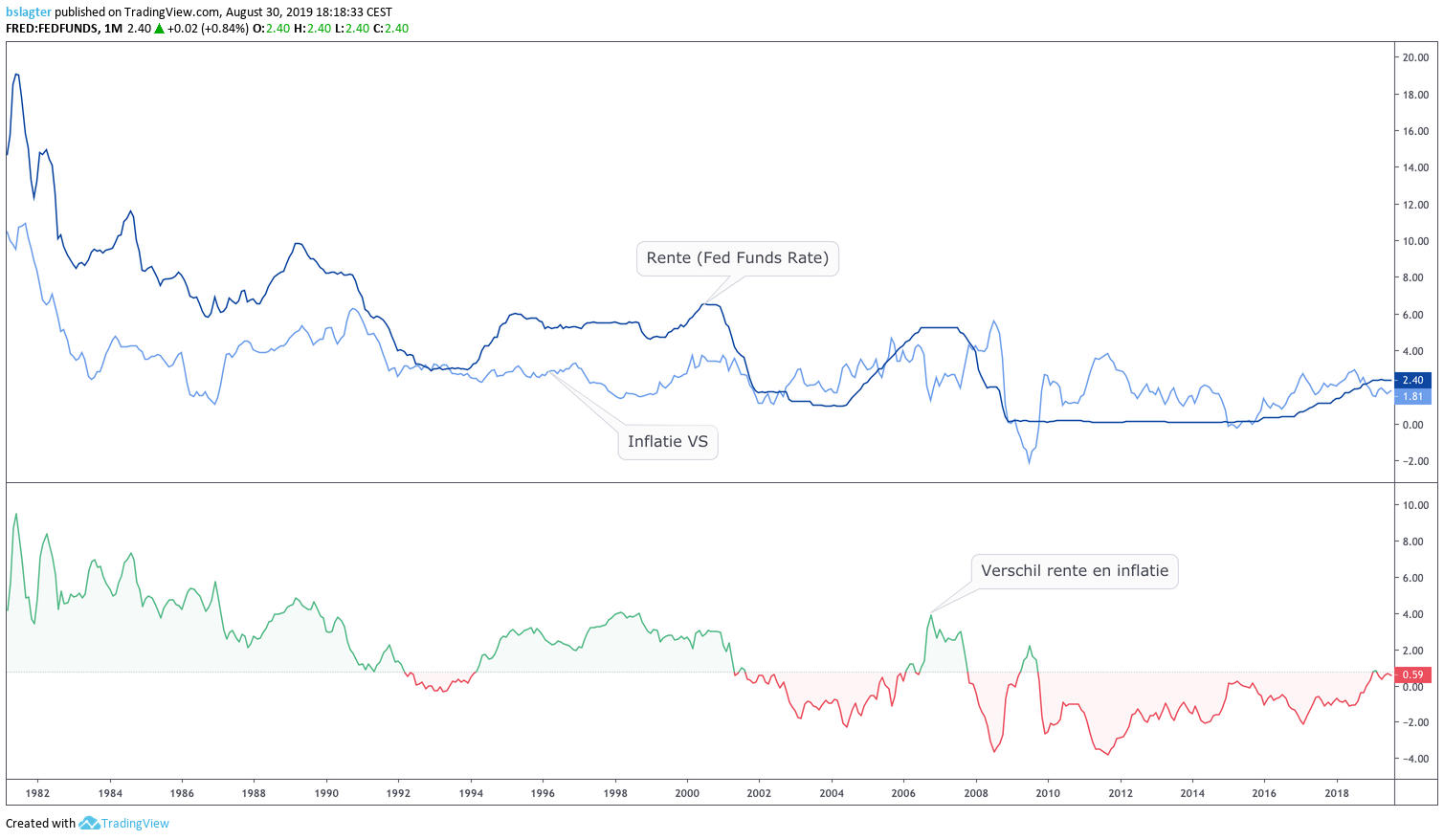

Dan de vraag of het een slechte deal is. De rente op een lening of van rendement op een obligatie op zichzelf zegt nog niets. Je hebt weinig aan 5% rente als je geld tegelijk 10% minder waard wordt. We moeten dus kijken naar het verschil tussen rente en inflatie.

Een rente van 5% bij een inflatie van 7% is net zo ellendig als een rente van -1% bij een inflatie van 1%.

Op de kaart hieronder zie je de Amerikaanse rente en inflatie. In de periode van grofweg 1980 tot 2000 was de rente hoger dan de inflatie. In de periode daarna niet meer.

We hebben de Amerikaanse gegevens gebruikt omdat die voor lange periode beschikbaar waren. Voor Duitsland ziet het er zo uit vanaf 1995 tot nu:

In beide gevallen zien we dat de laatste jaren het rendement van kortlopende leningen niet alleen gedaald is in nominale termen (het percentage werd lager en zelfs negatief) maar ook in reële termen (je kan er minder voor kopen).

Anders gezegd: Je houdt dus niet alleen minder euro's over, maar ook minder koopkracht. Sparen loont dus niet meer.

CEO Duitse bank in brief aan Draghi: "For years, we have taught Germany’s children that saving money makes sense, because one has to provide for bad times during crises. You are undermining that culture. All of this cannot end well in the long term."👇 https://t.co/q7fmJjkRtr

— Rutger van den Noort (@RutgervdNoort) August 15, 2019

Sparen loont niet meer

Als je een uur werkt, en je kunt van je loon vijf broden kopen, dan zou je in staat moeten zijn om dat loon zo te bewaren dat het over een jaar of over tien jaar nog steeds vijf broden waard is.

Met euro's en dollars kan dat niet meer, zonder een groot risico te nemen door bijvoorbeeld aandelen te kopen.

Een geldsysteem dat mensen niet in staat stelt om hun vermogen te bewaren heeft een effect op mensen. Het beloont snel consumeren, het straft spaarzaamheid en duurzaamheid. Je zou het ook onethisch kunnen noemen, of diefstal.

Voor pensioenfondsen is het een groot probleem. Hoe gaan ze zorgen dat met het kapitaal dat ze nu hebben in de toekomst pensioenen uitbetaald worden?

Met geld en obligaties kunnen ze niet eens de inflatie corrigeren, laat staan het kapitaal laten groeien. Goud en zilver mogen ze niet bezitten van De Nederlandse bank, op straffe van een rechtszaak.

Aandelen dan maar? Die zijn nu heftig overgewaardeerd, met name door de buybacks waar we het zo nog over zullen hebben.

Bitcoin? Goed plan, maar reken in Nederland op dezelfde reactie als bij goud en zilver. In andere landen zien we de eerste pensioenfondsen bitcoin kopen.

Blijft over pensioenkortingen, bijspringen van de overheid, extra premies, enzovoorts. Feitelijk is een pensioensysteem niet houdbaar met het huidige monetaire beleid.

Welke landen hebben negatief rendement?

Je zou zeggen dat alleen super betrouwbare landen een lage en negatieve rente kunnen vragen. Maar nee, zie de tweet hieronder.

Ook Italië heeft intussen negatieve rente. Politiek nauwelijks bestuurbaar en een staatsschuld van boven de 130%. Een compensatie voor dat risico zou logisch zijn. Maar nee, je moet betalen om Italiaans schuldpapier te bezitten.

Maar gek is het niet: men gaat op zoek naar nog net een beetje extra rendement, en zoals we eerder zagen, hogere vraag zorgt voor lager rendement. Dus één voor één gaat men landen af totdat de hele wereld rond de nul zit.

Negative Bond Yields through...

— Charlie Bilello (@charliebilello) August 5, 2019

50 yrs: Switzerland

30 yrs: Germany, Netherlands

20 yrs: Denmark

15 yrs: Japan, Austria, Finland, Sweden, France, Belgium

10 yrs: Slovakia, Ireland, Slovenia

8 yrs: Spain

7 yrs: Portugal

5 Yrs: Malta

3 yrs: Cyprus

2 yrs: Italy

1 yr: Bulgaria pic.twitter.com/YX3u0QgGPZ

Perverse prikkel

Die lage (negatieve) rente is geen natuurlijke staat, het is niet het gevolg van de vrije markt van vraag en aanbod, maar van manipulatie van centrale banken. Het zorgt voor allerlei bijzonder gedrag.

Bijvoorbeeld bedrijven die heel veel geld lenen, om daarmee hun eigen aandelen terug te kopen (corporate buybacks). Dat is goed voor de overgebleven aandeelhouders, want de koers stijgt. En voor de bestuurders, want die krijgen hun bonus. Maar de stijging van de aandelen is kunstmatig, en het bedrijf heeft enorme schulden op de balans.

Bijvoorbeeld overheden die staatsleningen uitschrijven met een looptijd van 50 of 100 jaar. Die worden nog gekocht ook, omdat ze een paar basispunten extra rendement opleveren.

Bijvoorbeeld particulieren die hun vermogen in de vorm van pakketjes bankbiljetten in een kluis gaan leggen.

The Swiss have -ve interest rates, for different reasons (CHF was being pushed up by safe haven demand, hurting exports), but people just buy bundles of 1000chf notes and rent a deposit box. Problem solved. $40bil worth of these in circulation, in a country with population 8.4mil pic.twitter.com/xCVkNPCulN

— Adam Back (@adam3us) August 29, 2019

Wie kopen staatsobligaties?

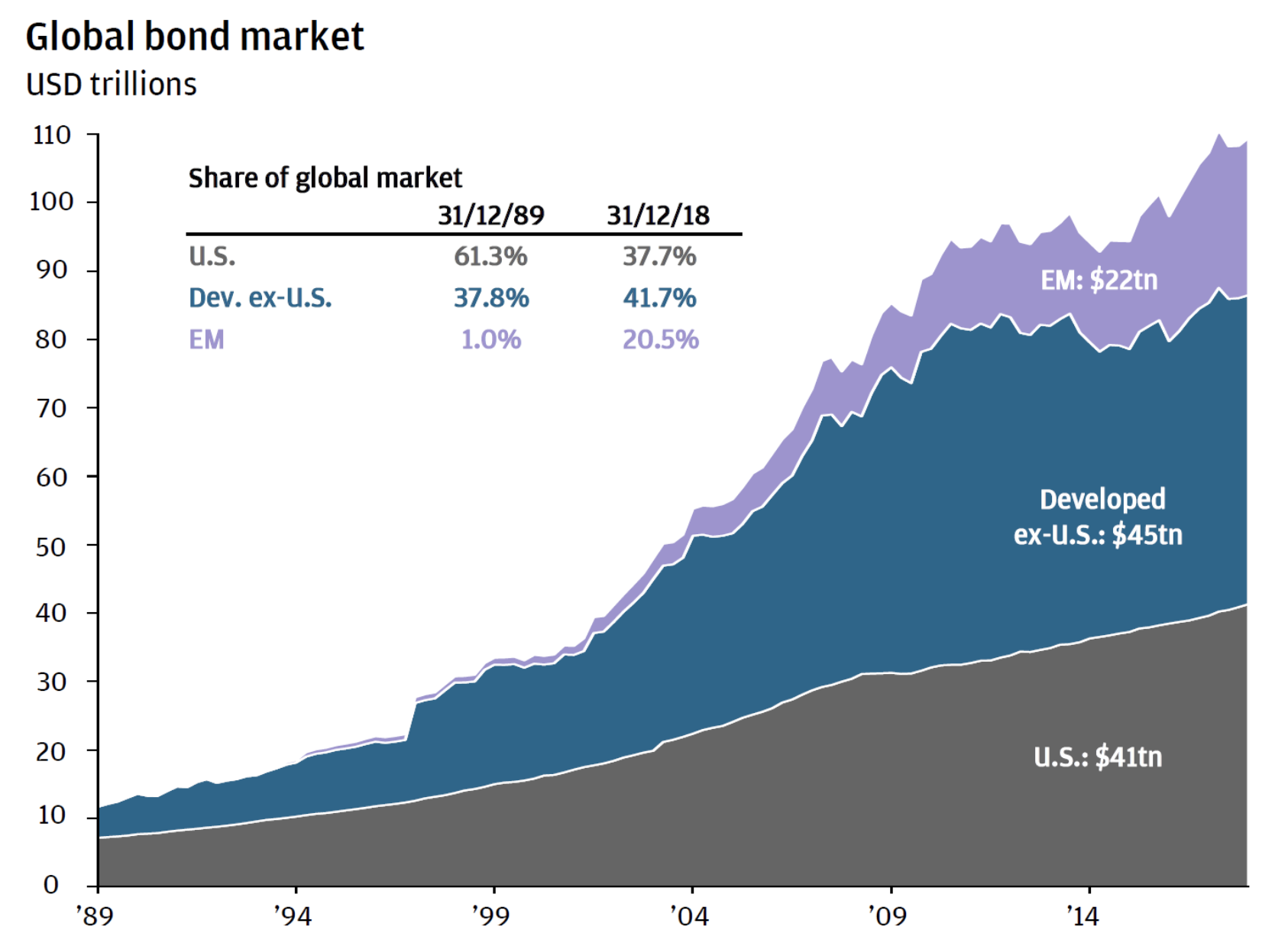

Volgens de data van de BIS is de waarde van alle staatsobligaties bij elkaar wereldwijd gestegen van 46.000 miljard in 2003 naar 100.000 miljard in 2017. Wie zijn de kopers?

Allereerst de investeerders die staatsobligaties kopen om de lage volatiliteit en het lage risico. Denk aan rijke gepensioneerden, overheidsinstellingen, ziekenhuizen en scholen.

Banken, verzekeraars en pensioenfondsen hebben een bijzondere positie, om ze vaak door regelgeving verplicht zijn om een deel van hun vermogen in staatsobligaties aan te houden. Zij kunnen er niet onderuit.

Landen (of centrale banken van landen) houden staatsobligaties van andere landen aan. Zo bezitten China en Japan allebei ruim 1000 miljard dollar aan Amerikaanse staatsobligaties.

Tot slot koopt de centrale bank zelf staatsobligaties van het eigen land. Dat liep hard op tijdens de periode van kwantitatieve verruiming, met als doel om het rendement omlaag te krijgen, en zo de economie aan te jagen. De Japanse centrale bank bezit intussen meer dan 40% van alle Japanse staatsobligaties.

Meer dan 100.000 miljard dollar aan staatsobligaties, dat zijn dus schulden van landen. Een "bonds bubble" en een "debt bubble".

Zolang het rendement daalt, stijgt de waarde. Je kunt je staatsobligaties met winst verkopen aan "a greater fool". Maar wat als deze bubbel knalt en iedereen z'n obligaties wil verkopen? De enige uitweg is een centrale bank die ze allemaal opkoopt met vers gecreëerd geld.

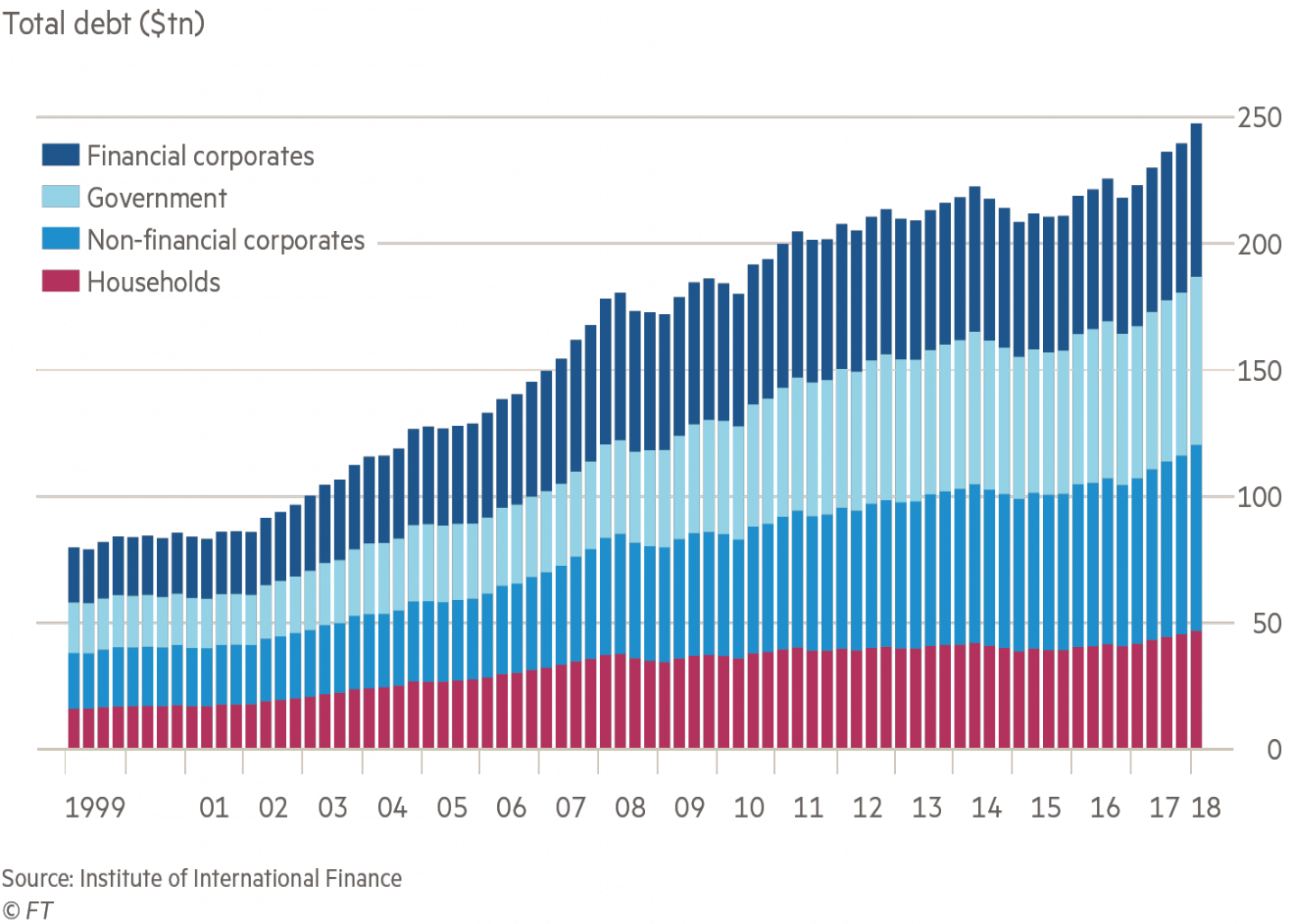

Alle schulden bij elkaar

Naast staatsobligaties zijn er nog allerlei andere schulden. Huishoudens, banken en bedrijven hebben ook flink geleend. De totale wereldwijde schuld is toegenomen van 100.000 miljard in 2003 tot 250.000 miljard in 2018.

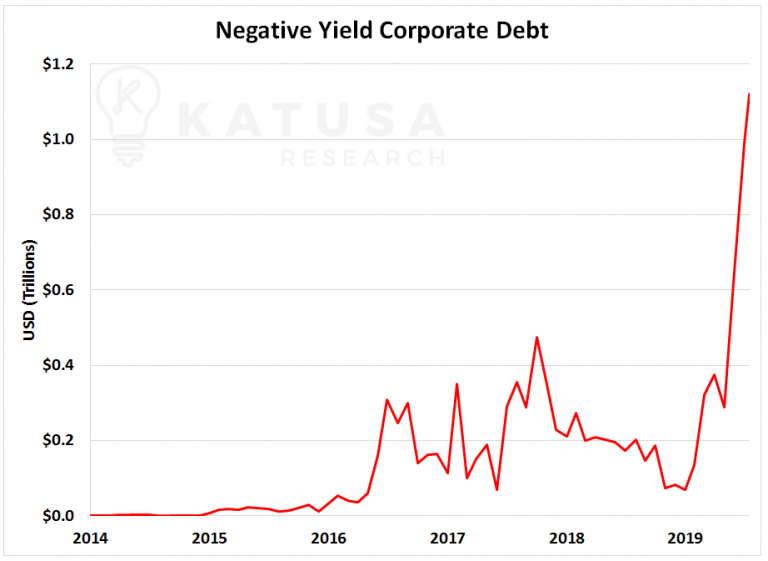

Van deze 250.000 miljard heeft intussen 16.000 miljard een negatief rendement. Opvallend is dat het laatste jaar steeds meer bedrijfsobligaties ook een negatief rendement hebben gekregen.

Komen we ooit van die schulden af?

De theorie is dat schulden worden gemaakt in tijden van tegenspoed, en worden afgelost in tijden van voorspoed. Maar daar is de laatste decennia geen sprake meer van. Schulden nemen steeds verder toe, ook relatief als deel van de economie.

En dat zal zo blijven zolang de rente zo extreem laag is. Bij een volgende recessie zal de rente verder omlaag gaan, en zullen opnieuw opkoopprogramma's gestart worden, om nog meer schuld op te kopen.

Niet aflossen dus. Dan kunnen we nog de schuld minder zwaar laten wegen, door de economie te laten groeien. Dat zit er in de meeste westerse economieën niet in. Daar mag men blij zijn met een gelijkblijvende economie.

Dan blijft over een vorm van schuldsanering. Dat kan door (jarenlang hoge) inflatie of door de overgang naar een nieuw monetair systeem en een nieuwe munt.

Dat laatste is waar steeds publiekelijker over wordt gesproken, bijvoorbeeld recent nog door Mark Carney, de voorzitter van de centrale bank van Engeland. We schreven daarover in het artikel over de centrale banken die steeds meer goud kopen.

Tot slot

Wie wil er nou staatsobligaties met een negatief rendement? Niemand, maar men heeft geen keuze. Er is nu maar één weg, en dat is meer schulden, meer negatieve rente, meer negatief rendement. Tot het misgaat.

Dat kan best even duren, want centrale banken kunnen praktisch alle obligaties kopen die een ander niet (meer) hebben wil. "Whatever it takes", zei ECB voorzitter Mario Draghi in 2012.

Verder kunnen we constateren dat schulden sinds de vorige recessies alleen maar verder zijn toegenomen, en de kans om rendement te maken alleen maar afgenomen. De enige uitweg is een schuldsanering, waarbij niet alleen schuld, maar ook geld z'n waarde verliest.

Om je daartegen te beschermen helpt alles wat de overheid niet kan drukken. Vastgoed, land, kunst, goud, zilver, en... bitcoin. Die laatste is misschien wel de interessantste, omdat een kleine investering erin bij een dergelijke gebeurtenis voor een enorm rendement kan zorgen. Een soort verzekering tegen het einde van de dollar en de euro!

Iedereen heeft een mening

Onder de noemer Opinie schrijven we regelmatig over een spraakmakende podcast, video of tweetstorm.

We zijn het niet noodzakelijkerwijs eens met de spreker of schrijver, maar vinden het interessant genoeg om

te delen, duiden en ondertitelen.