Het is weer tijd voor een recessie

Het is weer tijd voor een recessie. Wordt het een milde zoals in 2016, een grote zoals in 2008, of een diepe crisis zoals in 1929? Niemand kan in de toekomst kijken, maar er zijn wat zorgwekkende signalen. Volg onze recessie-updates!

Ik kan me het begin van de kredietcrisis in oktober 2008 nog goed herinneren. Banken gingen achter elkaar failliet of werden op het nippertje gered met overheidsgeld. Bankiers stonden op straat met een kartonnen doos met hun spulletjes erin. Het was het begin van een wereldwijde recessie.

We hebben daar best even last van gehad, vooral omdat we in Europa aansluitend in de problemen kwamen met te hoge staatsschulden van landen als Italië, Spanje, Portugal, Griekenland en Cyprus. Pas na een tweede milde recessie in 2012 ging het in Europa weer beter.

De laatste 7 jaar hebben we weinig te klagen gehad. De economie groeide, de werkloosheid daalde en de overheid had het ruim. Maar aan al het moois komt een eind: Het is zo langzamerhand weer tijd voor een recessie.

Een milde recessie of een diepe crisis?

Na een periode van economische voorspoed volgt onherroepelijk een periode van economische neergang, dat is normaal en gezond. En het is er intussen weer tijd voor: Sinds vorig jaar waarschuwen instanties zoals de World Bank, de BIS en het IMF dat er zo'n periode van neergang aan zit te komen.

Een recessie is een normaal onderdeel van de cyclus en komt gemiddeld elke 5-10 jaar een keer voor. Niets aan de hand dus, zou je zeggen.

Er zijn alleen wat opmerkelijke signalen die onze aandacht vragen:

- We zien de vertraging van de economie en de voortekenen van een recessie niet alleen in Nederland, maar in een groot aantal landen tegelijk.

- We zien indicatoren die een diepere recessie aangeven dan bijvoorbeeld in 2012, vaak zelfs nog steviger dan in 2008.

- De gebruikelijke instrumenten waarmee men een recessie te lijf gaat, zijn nu niet zomaar beschikbaar. Bijvoorbeeld omdat de rente niet (zomaar) veel lager kan.

- We zien allerlei politieke ontwikkelingen die op zichzelf niets met de conjunctuurcyclus te maken hebben, maar wel grote invloed kunnen hebben. Denk aan de handels- en valuta-oorlogen van Amerika.

- Doorgewinterde macro-economen vanuit allerlei stromingen waarschuwen voor een flinke crisis, met daarin een belangrijke rol voor zilver, goud en bitcoin.

Niemand weet precies hoe de toekomst zich zal ontvouwen. Op de termijn van enkele jaren is van alles mogelijk, van een nieuwe opleving van de wereldeconomie tot een diepe crisis.

Het lijkt ons daarom goed om eens wat van de bovengenoemde signalen op een rijtje te zetten, zonder meteen een exact scenario te schetsen. We zullen dat doen in een serie van artikelen waarin we telkens zo'n signaal centraal zetten.

Voordat we naar het eerste artikel gaan, eerst nog een korte inleiding over recessies en depressies.

Wat is een recessie?

Al sinds mensenheugenis zijn er magere en vette jaren. Vroeger hielden ze nauw verband met de oogst, bijvoorbeeld door de overstromingscyclus van een rivier of het afwisselen van droge en natte perioden. De laatste eeuwen zijn ze gekoppeld aan de conjunctuurcyclus van economische groei en krimp.

Een periode waarin de economie krimpt, bedrijven failliet gaan en de werkloosheid oploopt, noemen we een recessie. Een veelgebruikte definitie spreekt van een recessie bij twee opeenvolgende kwartalen van economische krimp.

Sommige recessies zijn lokaal en hebben te maken met de omstandigheden in een bepaald land of bepaalde regio. Oorlogen, natuurrampen en slecht politiek of monetair beleid beïnvloeden de economie, van een milde recessie tot een jarenlange, diepe crisis.

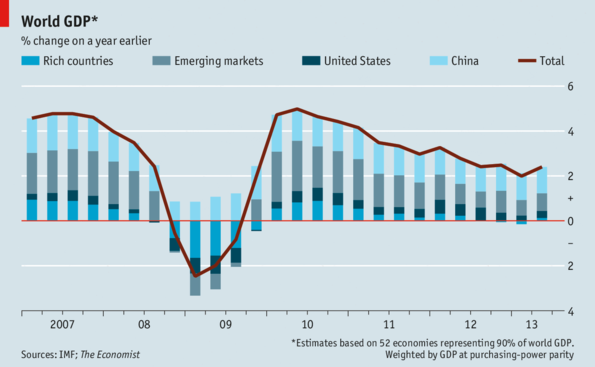

Spraakmakender zijn de wereldwijde recessies, waarin de wereldeconomie krimpt en grote delen van de wereld tegelijk in een recessie terechtkomen. Vers in het geheugen ligt de kredietcrisis die grote delen van de wereld in 2008 en 2009 in recessie bracht.

De grootste wereldwijde crisis die we kennen is de grote depressie van de jaren '30. De beurscrash van Wall Street in oktober 1929 markeerde het begin. Economieën wereldwijd raakten in een jarenlange depressie, de overtreffende trap van een recessie.

De wereldeconomie kromp naar schatting met 15% tussen 1929 en 1932, een veelvoud van de 1% die de economie in de recessie van 2008-2009 kromp. Bedrijven gingen massaal failliet, hele industrieën kwamen tot stilstand, en de werkloosheid steeg tot boven de 25%. Diepe ellende voor velen.

Eén groot experiment

De afgelopen 50 jaar hadden onze ministers van financiën, bestuurders van centrale banken en professoren in de economie een verrassend eensgezinde visie.

De basis voor die visie is dat vrijwel alle landen tussen 1914 en 1971 de koppeling tussen de nationale munten en goud hebben losgelaten. Omdat er daardoor geen fysieke beperking meer is, kan de overheid (via de centrale bank) onbeperkt geld maken.

Daarmee beheerst men de rente, de geldhoeveelheid, de wisselkoers en de belastingen. Het idee is dat men daarmee de hele economie kan besturen, en dus ook bijvoorbeeld de inflatie en de economische groei kan bepalen. Kwantitatieve verruiming en negatieve rente zijn recente voorbeelden van het gebruik van deze instrumenten.

Er is ook stevige kritiek op dit monetaire beleid. De minst felle daarvan is dat het eigenlijk één groot experiment is. Onontdekt terrein. Op papier komt het wel goed met die negatieve rente en die duizenden miljarden aan leningen. Maar in het echt?

De volgende recessie

Een volgende recessie is normaal en gezond. Hoog- en laagconjunctuur wisselen elkaar af, zoals de seizoenen elkaar afwisselen.

Het leek er in 2015-2016 eventjes op dat we een wereldwijde recessie zouden krijgen. De economische groei vertraagde, de beurskoersen stagneerden, er was onrust in China en de VS. We hadden de verkiezing van Trump en het Brexit-referendum.

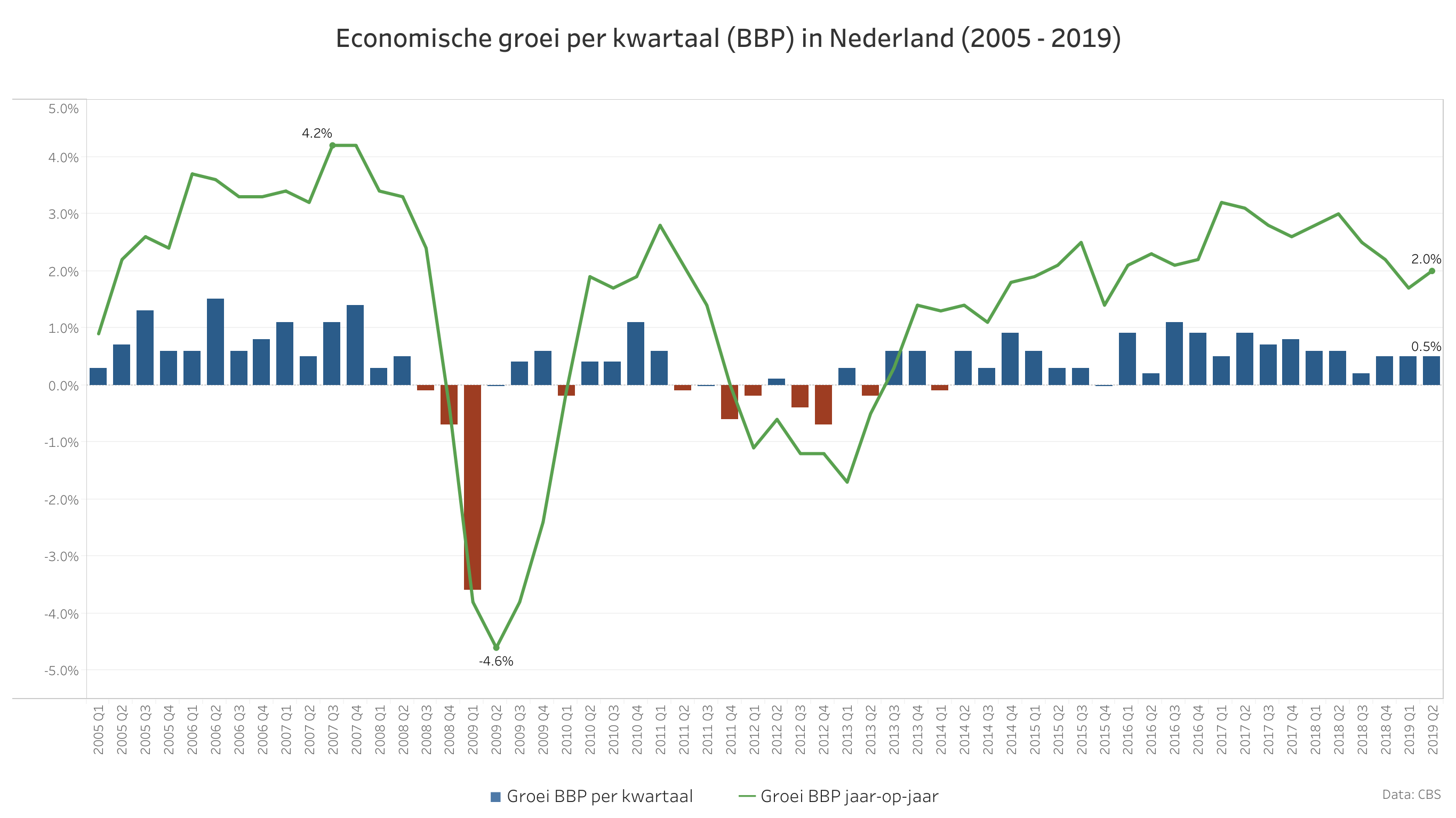

Het gebeurde niet. Geen recessie. In de grafiek bovenaan zien we wel een dipje in 2016, maar de economie herstelde zich snel. Kennelijk heeft men op de goede knoppen gedrukt.

Maar de vraag is of dat wel gezond is, elke keer die recessie onderdrukken en uitstellen. Een economie heeft nodig dat af en toe slechte bedrijven failliet gaan. Dat overheden met de bezem door hun uitgaven heen gaan. Dat de geldhoeveelheid weer afneemt.

De rente is nu al extreem laag, in de VS rond de 2%, in Europa en Japan onder de 0%. De geldhoeveelheid is al extreem groot, van het gemaakte geld in de kwantitatieve verruiming is nog vrijwel niets teruggehaald.

De signalen geven aan dat een volgende recessie op komst is eind 2019, begin 2020. Wil en kan men die nu opnieuw onderdrukken?

En als we recessies onderdrukken door nog extremer monetair beleid, nog grotere reddingsacties van banken, meer wereldwijde belastingafspraken, maakt dat de recessie niet alleen maar steeds groter, als ie een keer wel komt?

We weten het niet precies, het is uncharted territory.

En precies daarom zijn we nieuwsgierig naar de signalen en de ontwikkelingen. We gaan het volgen en houden jullie op de hoogte!

Iedereen heeft een mening

Onder de noemer Opinie schrijven we regelmatig over een spraakmakende podcast, video of tweetstorm.

We zijn het niet noodzakelijkerwijs eens met de spreker of schrijver, maar vinden het interessant genoeg om

te delen, duiden en ondertitelen.