‘Bitcoin is een piramidespel, een ponzi’

Met enige regelmaat komt iemand in de media langs om bitcoin weg te zetten als piramidespel of ponzifraude. Zit hier een kern van waarheid in, of is dit een hardnekkig broodjeaapverhaal?

Je hoeft niet lang te zoeken naar mensen die bitcoin afdoen als piramidespel of een ander systeem dat in veel landen illegaal is, zoals ponzifraude en matrices. Sommigen maken er een sport van om het zo vaak als mogelijk te noemen via de kanalen die ze tot hun beschikking hebben. Is hun waarschuwing terecht of houden ze een misvatting in stand?

Werving van deelnemers

Voordat we de hoofdvraag kunnen beantwoorden, moeten we eerst een definitie hebben.

Een piramidespel is een structuur waarbij deelnemers een inleg doen en daarna proberen anderen over te halen om ook mee te doen. De inleg van nieuwkomers wordt vervolgens als prijzengeld uitbetaald aan bestaande deelnemers. Die ‘winstuitkering’ bestaat bij de gratie van het werven van nieuwe deelnemers.

Ponzifraude lijkt op een piramidespel, maar werkt net anders. Hierbij zijn het niet de bestaande deelnemers die voor nieuwkomers moeten zorgen, maar doen de organisatoren dit. De winstuitkering aan deelnemers is daarom niet afhankelijk van het aantal nieuwelingen, maar van de tijdsduur dat iemand onderdeel is van het systeem en de grootte van de inleg. Om deze reden is deze constructie relatief eenvoudig te vermommen als een beleggingsproduct.

Om te maskeren dat het om een frauduleuze activiteit gaat, worden de draaiboeken van beide schema’s vaak om een andere activiteit heen georganiseerd, bijvoorbeeld:

- Deelnemers worden lid van een ‘club’ die kortingen geeft op luxeproducten of reizen;

- Deelnemers krijgen toegang tot bepaalde diensten, zoals het afsluiten van verzekeringen;

- Deelnemers mogen een beleggingsproduct aanschaffen dat belooft een hoog rendement te leveren;

- Deelnemers ontvangen het recht om alledaagse producten te verkopen.

De producten en diensten vormen echter niet de hoofdactiviteit. Die bestaat uit het werven van nieuwe deelnemers, die een hoge inleg moeten betalen om mee te mogen doen.

De Autoriteit Financiële Markten (AFM) waarschuwt consumenten regelmatig voor het bestaan van “ponzi- en piramidefraude”. Ze wijst daarbij op een aantal rode vlaggen én noemt twee momenten waarop de fraude zichtbaar wordt:

- Piramidespel: “Als er te weinig nieuwe deelnemers zijn, stort de piramideconstructie in en zijn de meeste deelnemers hun geld kwijt.”

- Ponzifraude: “Op het moment dat er te weinig nieuwe beleggers bijkomen of als te veel beleggers hun ingelegde geld terugvragen, wordt de fraude zichtbaar.”

Laten we met deze kennis en alarmsignalen in het achterhoofd eens naar bitcoin kijken.

Lancering zonder beloften

In augustus 2008 registreerde iemand met het pseudoniem Satoshi Nakamoto de website bitcoin.org. Twee maanden zag de bitcoin whitepaper het leven. Daarin beschreef Satoshi hoe de technologie zou werken, inclusief de oplossing voor het obstinate double spending-probleem. Dat document is geschreven en opgemaakt als wetenschappelijk schrijfproduct, onder meer omdat het een belangrijke technische doorbraak beschrijft voor bekende problemen in de informatie rond digitale schaarste. De oplettende lezer zal zien: er staan geen beloften in over winst, opbrengst of waardevermeerdering.

Niet lang na de lancering van de eerste versie van de bitcoinsoftware verdween Satoshi weer van het toneel. Dat markeert ook het moment dat bitcoin definitief leiderloos verder moest groeien, zonder organisatie, directeurs, bestuur, financiering en geoliede marketingmachine.

Bitcoin is open source en over de hele wereld verspreid. De onderliggende blockchain is openbaar, transparant, en analyseerbaar. Iedereen met een computer kan een zogenoemde node optuigen en de inhoud ervan verifiëren en controleren. Niets aan bitcoin is obscuur. Integendeel.

Het mag duidelijk zijn dat de rode vlag rond hoge rendementen niet van meet af aan op bitcoin van toepassing is geweest. In de whitepaper wordt er niets over gezegd, en Satoshi heeft nooit een rendement beloofd, laat staan hoge winsten. Sterker, bitcoin heeft de afgelopen 10 jaar bekend gestaan om zijn extreem hoge volatiliteit en speculatieve aard. De eerste anderhalf jaar heeft bitcoin überhaupt geen prijs gekend.

Toch grijpt bitcoin regelmatig het nieuws vanwege zijn rendement. Telkens als er een nieuwe recordkoers bereikt wordt, staan de kranten er vol mee. Belangrijk om hierbij aan te tekenen is dat het hoge rendement van bitcoin gepaard gaat met een hoog risico. Naarmate dat risico verdwijnt, zal ook het extreme rendement verzwinden. Anders gezegd, als het risicoprofiel van bitcoin verandert, zie je dat ook terug in het profiel van het rendement.

Deze eigenschap van bitcoin is echter niet inherent aan bitcoin als asset, noch het gevolg van activiteiten van een malafide organisatie. Het is het resultaat van de groei van een schaars asset in een vrije en globale markt.

Tegenovergestelde van obscuur

Piramidespelen en ponzifraudes hebben baat bij geheimzinnigheid en complexiteit. De reden daarvoor is eenvoudig. Als potentiële deelnemers direct kunnen zien dat er een luchtje aan zit, is de kans groot dat ze niet instappen. En voor beide constructies geldt dat het dan ophoudt: het kaartenhuis stort in.

Bitcoin werkt met tegenovergestelde principes. De software is wereldwijd verspreid, elke regel code is bekend, en er is geen centrale autoriteit die daarvan iets kan veranderen. Een belangrijk mantra in de bitcoinwereld is: “don’t trust, verify”. Iedereen kan alle data, de gehele geldvoorraad, en alle geldstromen verifiëren, zonder dat daarvoor een website, datacentrum, bedrijf of mensen voor nodig zijn die je moet vertrouwen.

Mensen die ‘deelnemen’ aan bitcoin zullen dus nooit in aanraking komen met vreemd papierwerk, obscure constructies of gladde verkooppraatjes. Het hele punt van bitcoin is dat het van geen enkele derde partij afhankelijk is. Het is onveranderlijk en het netwerk verifieert zijn eigen integriteit.

Natuurlijk zijn er wel derde partijen rond het ecosysteem van bitcoin met kwade intenties. Denk aan hackers, oplichters, of bewust gebrekkige diensten en producten. Maar dit is niet uniek aan bitcoin en bovendien zijn dit soort activiteiten geen eigenschappen of activiteiten van bitcoin zelf. Net als voor alle (financiële) producten geldt, is het belangrijk dat bij gebruikers, investeerders en ondernemers bekend is hoe het onderliggende systeem werkt.

Groei zonder leider

Kenmerkend aan bitcoin is dat het geworden is tot wat het nu is zonder centrale leiding. Geen oprichter, geen directeur, geen bestuur, geen raad van advies. Satoshi was er in de begindagen bij zonder zijn identiteit te onthullen, werkte samen met een groeiende community van developers, testers en gebruikers, en verdween toen duidelijk werd dat bitcoin hem niet meer nodig had.

Sommige ontwikkelaars zijn weliswaar belangrijk geweest, maar niemand van hen is kritiek geweest voor de doorontwikkeling of werking van bitcoin. Naarmate bitcoin ouder werd, is het een eigen leven gaan leiden. De steeds veranderende groep van ontwikkelaars, miners, gebruikers, ondernemers, financials en speculanten – de markt – heeft bepaald wat bitcoin is en welk nut het dient.

Dit groeipad staat haaks op hoe piramidespelen en ponzifraudes georganiseerd zijn. Die staan of vallen bij de voortdurende en onafgebroken betrokkenheid van een of meer hoofdrolspelers voor de groei ervan, zeker in de beginfase. Oprichters die vanuit de top van de piramide grote winsten in het vooruitzicht stellen en er alles aan doen om hun ware drijfveren te verhullen.

Ongereguleerde markt

De enige rode vlaggen van de AFM die deels van toepassing zijn op bitcoin, hebben betrekking op de markt waarin bitcoin verhandeld wordt: die is grotendeels ongereguleerd. Met enige regelmaat doen journalisten hun beklag dat overheden en toezichthouders vrij spel geven aan bitcoin.

Sinds mei 2020 staan Nederlandse bitcoinbedrijven onder toezicht van De Nederlandsche Bank. Ze moeten een streng registratieproces ondergaan waarin ze moeten bewijzen dat ze voldoen aan de Wwft, de Wet ter voorkoming van witwassen en financieren van terrorisme.

De eisen die tegenwoordig gesteld worden aan compliance zijn hoog. Nieuwe klanten moeten worden doorgelicht, met aantoonbare informatie over waar het geld vandaan komt en of het investeringsbedrag in lijn ligt met het totale vermogen. Verdachte transacties moeten worden gemeld, en bestuurders worden onder de loep genomen. Niemand beweert dat het systeem feilloos en waterdicht is, maar dat geldt voor banken – die aan soortgelijke criteria moeten voldoen – evenmin. Serieuze bitcoinbedrijven doen er alles aan om misbruik te voorkomen.

Wel is de opmerking terecht dat inhoudelijk toezicht nog ontbreekt. De markt kent nog geen prospectusplicht, anti-marktmisbruikverordening of een vergunningsregime voor financieel adviseurs of platforms waarop cryptovaluta worden verhandeld. Dat is overigens puur een kwestie van tijd, want met de komst van MiCAR worden ook deze kwesties beslecht.

Geen piramidespel, maar een netwerkeffect

Het is inmiddels duidelijk dat bitcoin niet aan de klassieke kenmerken van een piramidespel of ponzifraude voldoet. Dat wordt nog ondubbelzinniger als je het gedrag van bitcoin vergelijkt met dat soort schema’s in tijden van afgenomen interesse. De AFM is daar duidelijk over: als er onvoldoende nieuwe deelnemers zijn, wordt de fraude zichtbaar, en stort het kaartenhuis in.

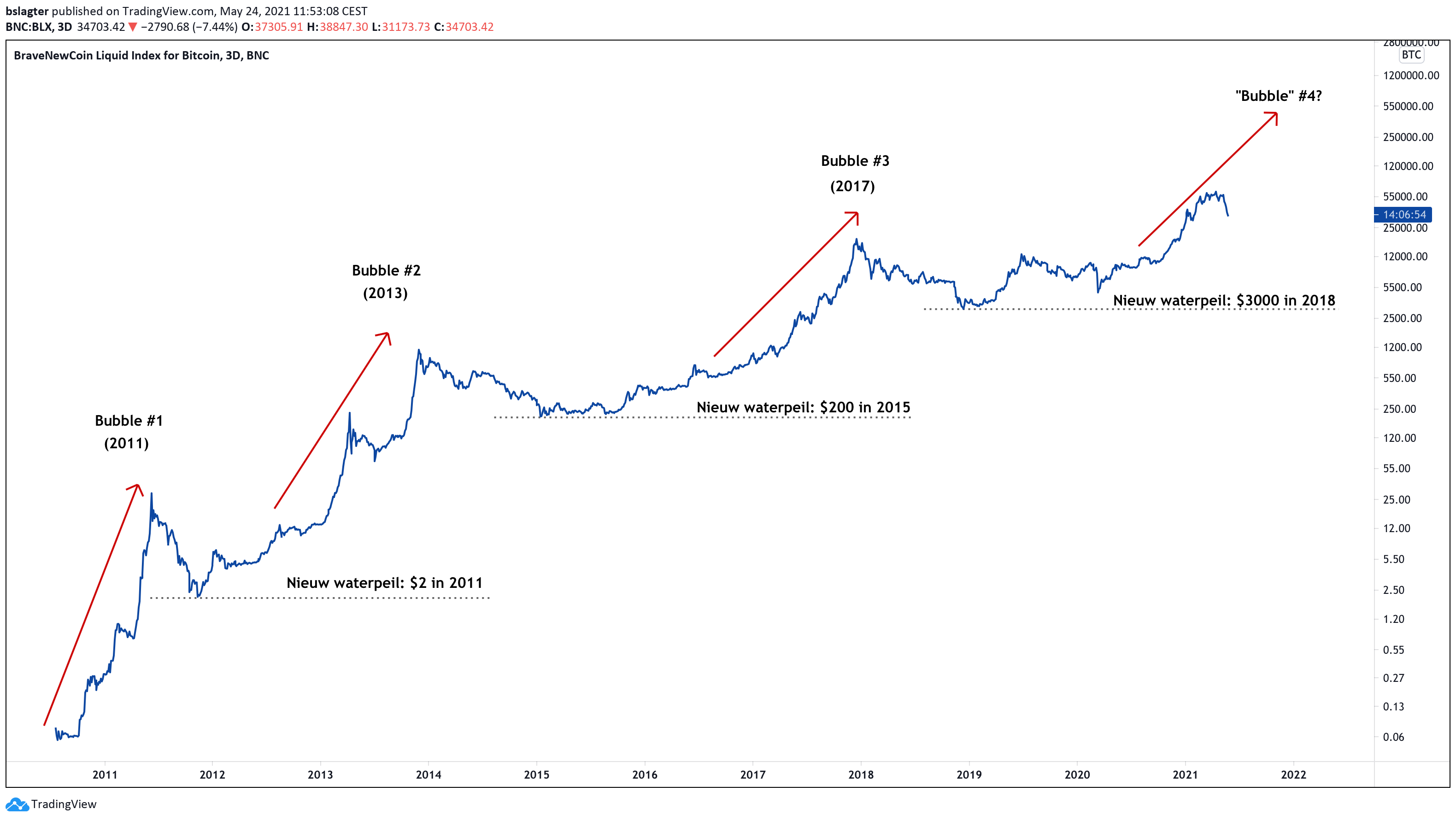

Bitcoin kent periodes van stormachtige groei, afgewisseld met stevige dalingen. Als je door je oogharen kijkt lijken die ‘crashes’ net een instortend kaartenhuis. Als je uitzoomt zie je echter dat zo’n daling telkens stopt op een veel hoger niveau dan eerder. Blijkbaar is hier toch iets anders aan de hand dan het instorten van het kaartenhuis.

De koers van bitcoin is samengesteld uit twee soorten vraag.

Ten eerste de vraag van mensen die bitcoin daadwerkelijk gebruiken als geld. Om mee te sparen of om mee te betalen. Denk in eerste instantie aan mensen die leven in een dictatuur, onder surveillance, of met een munt die onderhevig is aan 10, 20 of zelfs 30 procent inflatie op jaarbasis. Zoals demonstranten in Hong Kong, de oppositie in Rusland, en activisten voor vrouwenrechten in Nigeria.

Maar denk ook aan jongeren in Nederland die hun werkzame leven beginnen met een schuld en de huizenprijzen sneller zien groeien dan hun salaris. Of vermogenden die de asset inflation in vastgoed, aandelen en obligaties willen bijhouden.

In deze categorie zit ook de vraag van mensen die de potentie van bitcoin als wereldwijd digitaal geldsysteem zien, en investeren in bitcoin omdat ze denken dat de koers hierdoor in de toekomst veel hoger zal zijn dan nu.

Ten tweede de vraag van speculanten. Mensen die aangetrokken worden door de koerswinsten die ze anderen zien halen met bitcoin, maar zelf verder niets in bitcoin zien en het niet gebruiken. Deelnemers in deze groep zorgen voor de hype en fear of missing out die bij tijd en wijlen om bitcoin heen hangt.

De eerstgenoemde vraag bepaalt de fundamentele waarde van bitcoin, de koers waar bitcoin naar terugvalt aan het einde van een periode van stormachtige groei. Het is de koers die sterk correleert met het aantal gebruikers en andere netwerkeffecten.

De laatstgenoemde vraag bepaalt de omvang van de bubbel die wordt opgeblazen aan het eind van de stormachtige groei. De mate waarin de koers is opgetild boven de fundamentele waarde.

Het signaal is de groei van het netwerk van bitcoin, dat door alle turbulentie heen blijft groeien. De soms stevige koersschommelingen eromheen zijn een noodzakelijk kwaad, maar een onvermijdelijk gevolg van adoptie. Bitcoin verdraagt die schommelingen - overdreven groei en corrigerende krimp - uitstekend. Sterker, het wordt er béter van en na een krimp groeit het groter terug. Ook hier staat het haaks op piramidespelen en ponzi’s.

Als zo duidelijk is dat bitcoin niet te vergelijken is met constructies van fraudeurs, waarom wordt het dan wel regelmatig als zodanig aangemerkt?

Vermoedelijk heeft dat te maken met het feit dat veel mensen de waarde van bitcoin niet begrijpen. ‘Het heeft geen intrinsieke waarde’, zegt men dan. Die moeite om bitcoin te waarderen loopt als rode draad door verhalen van economen, analisten, activisten en critici. En zeg zelf, als de premisse is dat bitcoin geen waarde heeft, is de conclusie snel gemaakt dat bitcoin enkel waarde heeft bij de gratie van wat de volgende gek ervoor geeft; the greater fool theory.

Bitcoin is een ontwrichtende technologie die concurreert met bestaande netwerkeffecten, vooral die van fysiek goud en het bestaande wereldwijde banksysteem. Het belooft de waardevaste eigenschappen van goud te combineren met het gebruiksgemak van de euro. Voorts dient het als protocol en architectuur voor de financiële diensten van de toekomst, die bovenop bitcoin – als programmeerbaar geld – gebouwd kunnen worden.

Probeer je de waarde daarvan te modelleren met methoden die ontworpen zijn voor aandelen en bedrijven? Dan loop je al snel vast. Bitcoin op waarde schatten vereist dat je een andere bril op zet. Welke bril? Dat is voer voor een ander artikel. Maar zo lang dat niet gebeurt, zal het piramidespel nog wel even door de echokamer van de onbewust onbekwamen schallen.

Iedereen heeft een mening

Onder de noemer Opinie schrijven we regelmatig over een spraakmakende podcast, video of tweetstorm.

We zijn het niet noodzakelijkerwijs eens met de spreker of schrijver, maar vinden het interessant genoeg om

te delen, duiden en ondertitelen.