‘Bitcoin is maar een irrationele bubbel, een zeepbel’

De prijs van bitcoin is in 12 jaar tijd flink gestegen. Voor sommige mensen is dat onbegrijpelijk. Volgens hen is er sprake van een irrationele bubbel, een zeepbel, die ieder moment kan klappen. Een snelle implosie, die niets overlaat. Hebben zij het bij het juiste eind?

Zoals vaker in deze serie, is er op de hoofdvraag niet eenvoudigweg ‘ja’ of ‘nee’ te antwoorden. We zullen de materie waarop dergelijke uitspraken op rusten eerst moeten ontrafelen. Die zoektocht start in de economische literatuur.

Wat is een bubbel?

Het eerste wat we nodig hebben is een definitie van wat men onder een bubbel verstaat. Wat blijkt? De omschrijvingen van deze term lopen uiteen.

Zo staat het in de Oxford English Dictionary omschreven als “iets fragiels, niet-substantieel, leeg, of waardeloos; een bedrieglijke voorstelling”. En “vanaf de zeventiende eeuw en verder vaak gebruikt voor misleidende reclame of frauduleuze plannen”.

Helemaal tegenover deze connotatie staan mensen die stellen dat economische bubbels überhaupt niet bestaan. Amerikaans econoom Eugene Fama is daar een voorbeeld van. In een interview met The New Yorker zei hij: “Ik weet niet eens wat een bubbel is. Deze woorden zijn populair geworden, maar ik denk dat ze geen betekenis hebben.”

Econoom en nobelprijswinnaar Robert J. Shiller zoekt de middenweg in zijn boek Irrational Exuberance. Een “speculatieve bubbel”, schreef hij, “is een situatie waarin nieuws over de prijs van een asset het enthousiasme van investeerders vergroot. Dat verspreidt zich, als ware het besmettelijk, vervolgens van persoon tot persoon. Daardoor ontstaan verhalen die de prijsstijging lijken te rechtvaardigen. Hierdoor wordt een grotere groep investeerders aangetrokken die, ondanks twijfel over de echte waarde van de investering, toch beslissen in te stappen, uit angst niet in de successen te delen.”

De omschrijving van Shiller maakt het wat concreter door bepalingen toe te voegen aan de definitie als ‘speculatie’ en ‘twijfel over de echte waarde’. Maar meetbaar is het nog niet. Laten we ons daarom eens in de economische literatuur verdiepen.

Een veel gerefereerde omschrijving komt van Jeremy Siegel, hoogleraar economie aan de Universiteit van Pennsylvania: een bubbel is “een periode waarin speculatieve investeringen leiden tot de overwaardering van een asset”.

Net als Shiller gebruikt Siegel de term ‘speculatieve investering’. Daarvan hebben we ook een definitie nodig. Daartoe nemen we een kijkje in The New Palgrave, een referentiewerk voor economen, volgeschreven met definities en diens omschrijvingen. Degene die we nodig hebben, komt van origine uit 1987 en is geschreven door John Eatwell. Hij definieert speculatieve investeerders als mensen die “geïnteresseerd zijn in het maken van winst door een asset te verhandelen, in plaats van in het nut ervan of de verdiencapaciteit [dividenden]”.

Siegel voegt iets toe aan de omschrijving van Eatwell. Hij stelt dat speculatie impliceert dat er zogeheten ‘momentum-investeerders’ bij betrokken zijn. Volgens Siegel zijn zij er enkel op uit om een aangekocht asset zo snel als mogelijk op een hoger prijsniveau aan andere investeerders te verkopen.

De omschrijving van Siegel eindigt met de term ‘overwaardering’. Dat betekent dat de prijs van een asset hoger ligt dan zijn fundamentele of intrinsieke waarde.

Zo blijkt een economische bubbel uit de volgende drie ingrediënten te bestaan:

- Een periode van prijsstijging van een asset,

- Tot boven zijn fundamentele waarde,

- Gedreven door speculatieve investeringen.

Is dan iedere periode die voldoet aan deze definitie een bubbel? Dat niet, betoogt Markus K. Brunnermeier, professor economie aan de Princeton-universiteit. “Niet iedere periode waarin een asset verkeerd geprijsd is, kunnen we een bubbel noemen”, schrijft hij. “Wat we zien is dat bubbels vaak geassocieerd worden met bepaalde kenmerken. Zo verloopt de waardering van een asset in bepaalde bubbelperiodes vaak explosief.”

De bubbelperiodes waar Brunnermeier over schrijft, verwijzen naar de manier waarop Amerikaans econoom Hyman Minsky bubbels beschreef. Hij onderscheidde vijf levensfasen van een economische bubbel:

- Displacement: een initiële gebeurtenis, zoals de introductie van een nieuwe technologie, die leidt tot winstverwachtingen en economische groei.

- Boom phase: Gekenmerkt door lage volatiliteit, verruiming van kredieten en toename van investeringen. Prijzen beginnen te stijgen, eerst traag, maar met toenemende snelheid, tot op het punt dat ze hoger komen te liggen dan de fundamentele waarde van de innovatie die eraan ten grondslag ligt.

- Euphoria: Periode waarin investeerders het overgewaardeerde asset massaal verhandelen. Prijzen schieten op explosieve wijze omhoog. Op dit punt zijn investeerders zich er wellicht van bewust dat er sprake is van een bubbel. Ervaren en professionele handelaars beginnen hun posities te verkleinen.

- Profit taking: Er volgt een periode waarin de prijs stagneert en licht begint te dalen, in toenemende snelheid.

- Panic phase: Investeerders dumpen het asset massaal op de markt. Prijzen schieten explosief naar beneden.

We hebben nu heel wat nieuwe kennis opgedaan over wat economen als bubbel zien. Is het dan ook mogelijk om een bubbel te identificeren terwijl hij zich aan het vormen is? Dat blijkt lastig te zijn. Alan Greenspan, voormalig voorzitter van de Amerikaanse centrale bank, zei er het volgende over:

The struggle to understand developments in the economy and financial markets since the mid-1990s has been particularly challenging for monetary policymakers. [..] We at the Federal Reserve considered a number of issues related to asset bubbles – that is, surges in prices of assets to unsustainable levels. As events evolved, we recognized that, despite our suspicions, it was very difficult to definitively identify a bubble until after the fact – that is, when its bursting confirmed its existence.

Dat voorspellen en duiden van bubbels is voor economen nog een ontembaar probleem. Er worden frameworks ontwikkeld om ze te spotten en het verloop te voorspellen, maar de voorlopige conclusie blijft dat “het identificeren van economische bubbels altijd een moeilijke taak zal blijven”.

Een tulp als grachtenpand

Voor één van de meest besproken bubbels hoeven we niet ver van huis te kijken: de Nederlandse tulpenmanie. Die kwam rond 1634 op en verdween begin februari 1637 weer abrupt.

Tot 1634 hielden enkel kwekers en rijke liefhebbers zich bezig met de productie en verkoop van tulpen. Daarna groeide in Nederland de belangstelling voor de bloemen. Ze werden gezien als statussymbool, vergelijkbaar met juwelen en edelstenen. Buitenstaanders begonnen zich te bemoeien met de tulpenhandel en de vraag ernaar nam sterk toe.

Vanwege het seizoenskarakter van de tulpenkweek ontstond in die jaren de handel in ‘opties’ op tulpen. Handelaars namen een optie op een deel van de oogst en betaalden vooruit in de verwachting de tulpen later te ontvangen en met winst te kunnen doorverkopen. Ook al werd termijnhandel verboden door de Staten van Holland, de papieren contracten werden fanatiek doorverkocht voor grote sommen geld, vaak in kroegen, herbergen en tapperijen. Hierdoor kon de prijs van een tulpenbol stijgen tot buitengewone niveaus. In januari 1637 bereikte de prijs zijn hoogtepunt en kostte een tulpenbol zelfs evenveel als een grachtenpand in Amsterdam.

Begin februari 1637 klapte de speculatiegolf in elkaar. Dat begon in Haarlem, toen een verkoper bleef zitten met een partij tulpenbollen die hij voor 1400 gulden had aangeboden. Handelaars begonnen in te zien dat de markt voor exorbitant dure tulpenbollen wel erg klein was. Er was vrijwel niemand die écht zoveel voor de bollen wilde neerleggen. De week erop kelderden overal in Holland en Utrecht de prijzen. De panic phase van Minsky ging in, met veel onenigheid onder handelaren over de geldigheid van afgesloten contracten tot gevolg.

Volgens de meeste economen is de tulpenmanie een schoolboekvoorbeeld van een economische bubbel. Het ging om een relatief nieuw product, waarvan de waarde sterk overgewaardeerd werd en men had onrealistische verwachtingen over de duurzaamheid van die waardering. De drijvende kracht was speculatie over de schaarste van de tulp, die toentertijd in allerlei bijzondere kleuren en patronen verscheen. Het leidde tot termijnhandel en vergaande speculatie over de toekomstige waarde van een tulpenbol, maar de handelaars kwamen uiteindelijk van een koude kermis thuis: de dure contracten moesten worden afgeschreven.

Mooi verhaal? “Ja, het is een spannend verhaal”, schrijft Anne Goldgar, professor geschiedenis aan King’s College London. “Het probleem is alleen dat het meeste ervan niet waar is.”

Goldgar heeft jarenlang de Nederlandse archieven bestudeerd tijdens het schrijven van een boek over de tulpenmanie. “De tulpenmanie was niet irrationeel. Het waren nieuwe en luxe producten in een land dat snel in rijkdom groeide. Veel meer mensen konden zich die luxe veroorloven. Tulpen werden gezien als mooi, exotisch en gaven mensen status”, schrijft ze. “Veel van hen kochten ook schilderijen of verzamelden zeldzaamheden zoals schelpen.”

Volgens Goldgar verliep het ook niet chaotisch of fel. Integendeel. “Het werd juist steeds meer georganiseerd, met bedrijven die in verschillende steden werden opgericht en comités van experts die toezicht hielden op de handel. In plaats van de honderden keren dat bollen werden verhandeld, heb ik nooit een keten van kopers gevonden die langer was dan vijf, en de meeste waren veel korter.”

En hoe zat het dan met de prijzen? “Die konden hoog zijn, maar meestal waren ze dat niet. Hoewel het waar is dat de duurste tulpen ongeveer 5.000 gulden kostten, kon ik slechts 37 mensen identificeren die meer dan 300 gulden aan bloembollen besteedden, rond het jaarloon van een vakman. Veel tulpen waren veel goedkoper.”

Ook Peter Garber, professor economie aan de Brown-universiteit, stelt dat de tulpenmanie eigenlijk niet geclassificeerd kan worden als bubbel. Hij volgt na jaren onderzoek de redenering van Goldgar, en concludeert dat “misschien alleen de laatste maand van de speculatie als potentiële bubbel overblijft”.

Temeer blijkt hieruit dat bubbels zich lastig laten definiëren. Ze zijn onvoorspelbaar en vooral ongrijpbaar. Zelfs over de meest bekende economische bubbel is onenigheid. De les hier is dat stelligheid niet past bij het domein van bubbels: die hebben context, geschiedenis, omstandigheden, en andere eigenschappen die ertoe doen.

Naast de tulpenmanie komen de volgende speculatieve zeepbellen vaak terug in de literatuur:

- De South Sea Company, een Britse investeringsmaatschappij die in 1720 spectaculair ten onder ging aan speculatie.

- De vastgoed- en aandelenbubbel in Japan, waarvan de nasleep is gedoopt tot een ‘Lost Decade’.

- De dot-com bubble. De prijzen van aandelen van internetbedrijven groeiden snel, als gevolg van de (verwachte) groei van die bedrijven. In het voorjaar van 2000 stortten de koersen in en barstte de bubbel.

Is bitcoin een bubbel?

Tijd voor onze poging om deze vraag te beantwoorden.

Nee, zeggen economen als Eugene Fama, want volgens hen bestaan economische bubbels niet. Volgens hem is het gros van de bubbels slechts een vorm van hindsight bias, het ‘ik wist het altijd al’-fenomeen.

Waarschijnlijk niet, zeggen historici als Goldgar. “De tulpenmanie was een historische gebeurtenis in een historische context”, schrijft ze. “Wat bitcoin ook is, het is in ieder geval geen tulpenmanie 2.0.”

Maar wees gerust, zo makkelijk maken we ons er niet vanaf.

De meest genuanceerde definities van het fenomeen zijn gestoeld op overwaardering van een asset. Dat maakt het gecompliceerd, want een economische bubbel wordt daarmee gekoppeld aan een moeilijk meetbaar fenomeen: waarde. Je zal daarom zien dat mensen die bitcoin als waardeloos percipiëren, het ook snel – al dan niet terecht – als bubbel classificeren. ‘Bitcoin heeft geen intrinsieke waarde’, zeggen zij, en dan is de uitspraak snel gedaan.

Laten we in dit artikel uit de slangenkuil van intrinsieke en subjectieve waarde blijven en een andere eigenschap van een bubbel onder de loep nemen: de eis dat het om ‘speculatieve investeringen’ gaat.

Anno 2021 wordt het steeds lastiger om vol te houden dat enkel speculanten deelnemen aan de bitcoinmarkt. Neem bijvoorbeeld MicroStrategy’s Michael Saylor. Hij zegt het volgende over zijn miljoeneninvestering in bitcoin: “I didn’t buy it to sell it, ever.” Zelfs als we aannemen dat hij die belofte in de toekomst breekt, is zijn doel met de aankoop niet speculatief van aard, maar strategisch: hij wil het vermogen van zijn bedrijf beschermen tegen inflatie.

Een ander voorbeeld komt van verzekeraar MassMutual. Begin december 2020 maakte het bedrijf bekend dat het 100 miljoen dollar in bitcoin heeft gestoken. Het gaat om een positie in de algemene beleggingsrekening van het bedrijf. In die context is het beleid doorgaans zeer conservatief, omdat met dit geld de claims van verzekerden betaald worden. Een strategische positie, geen speculatieve.

1/ Verzekeringsgigant @MassMutual steekt 100 miljoen dollar in #Bitcoin.

— LekkerCryptisch (@lekkercryptisch) December 10, 2020

Het signaal: #Bitcoin is voldoende veilig en liquide voor grote en conservatieve (financiële) instellingen.

Waarom? Lees mee ⬇️https://t.co/jmrU9bI3hz

Zeker het voorbeeld van MicroStrategy heeft een hoog ‘wij van wc-eend’-gehalte. Maar er zijn ook mensen die op een heel andere manier gebruik maken van bitcoin. Kijk bijvoorbeeld eens naar El Zonte, een dorpje in El Salvador waar de dollar vervangen wordt door bitcoin. Of naar Venezuela, waar bitcoin een essentiële rol speelt in de economie. Of naar Nigeria, waar meer dan 1,3 miljoen mensen gebruik maken van bitcoin voor onderlinge betalingen en remittances.

Van buiten de bitcoinwereld laten gerenommeerde geldbeheerders weten dat ze bitcoin niet zien als speculatieve belegging, maar als investering om de gevolgen van geldontwaarding tegen te gaan. Voorbeelden daarvan zijn Ruffer, AllianceBernstein, Morgan Stanley, BlackRock, en meer.

De conclusie? Bitcoin is geen bubbel, maar heeft misschien wel perioden van bubbelvorming achter de kiezen. Wat we daarmee bedoelen? Lees verder!

De ene bubbel is de andere niet

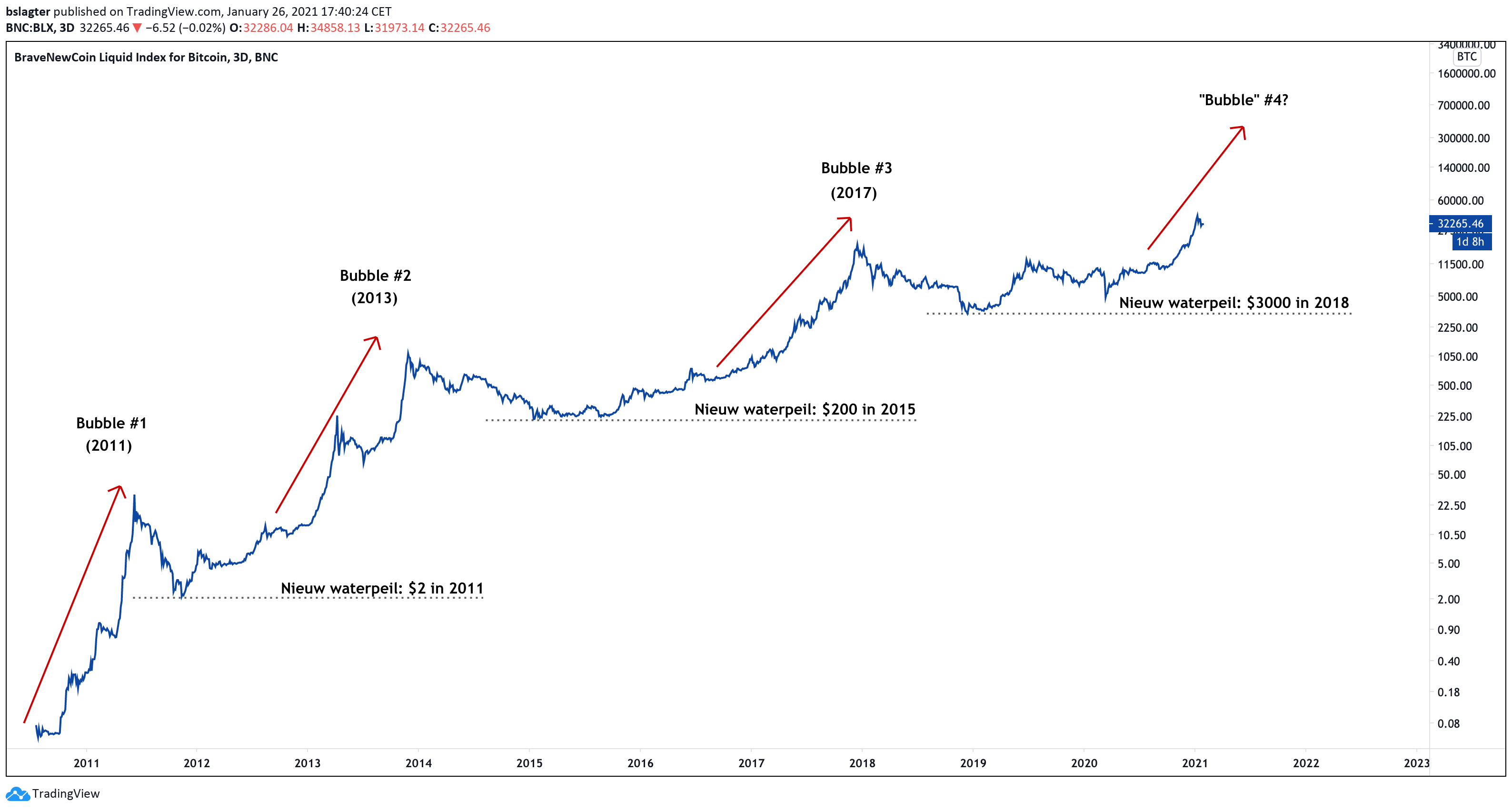

‘Bubbels knappen maar één keer’, zegt men weleens. Als je die redenering doortrekt, zou je tot de conclusie kunnen komen dat bitcoin geen bubbel kan zijn, omdat volgens deskundigen de bitcoinbubbel al drie keer is geknapt. De denkfout is echter dat economische bubbels met elkaar uitwisselbaar zijn. Er is niet zoiets als ‘de’ bitcoinbubbel of ‘de’ vastgoedbubbel. Elke bubbel is uniek en heeft zijn eigen context, verhaal, aanloop en geschiedenis.

We moeten daarom oppassen dat ons antwoord op de hoofdvraag van dit artikel verwarren met de conclusie dat de prijs van bitcoin op dit moment niet overgewaardeerd is of dat er binnen het prijsverloop van bitcoin nooit sprake is geweest van bubbelvorming. Zeker als je al wat langer meedraait, komen de vijf fasen van Hyman Minsky je ongetwijfeld bekend voor.

Laten we daarom ook een les trekken uit de geschiedenis en de literatuur die we behandeld hebben. Iedere economische bubbel heeft een context, de markt waarin het plaatsvindt. Voor huizenprijzen is dat de vastgoedmarkt, voor een aandeel is dat de aandelenmarkt, voor goud of zilver de grondstoffenmarkt en voor bitcoin de markt voor cryptovaluta.

Zie zo’n markt als badkuip vol met bellenblaaswater. Het waterpeil is de totale marktkapitalisatie en her en der ontstaan bubbels. Die kunnen klein of groot zijn en betrekking hebben op één of juist meerdere assets. Ze komen op, barsten uit elkaar, en ontstaan opnieuw, met een beetje ongeluk op dezelfde plek in de badkuip.

Dat bubbels komen en gaan betoogt ook Robert J. Shiller in zijn boek Narrative Economics. Hij vergelijkt ze daar met jaarlijks terugkerende griepepidemieën, ieder jaar in een net andere vorm en grootte en met een andere impact dan het jaar ervoor.

Dat betekent dus dat een bitcoinbubbel – in theorie – meer dan eens voor kan komen en meer dan eens kan knappen. Dat is dan niet de bitcoinbubbel geweest, maar een bitcoinbubbel.

Toch zou het uitzonderlijk zijn dat één specifiek asset maar blijft terugkomen als bubbel. In de praktijk zie je dat uit een markt meerdere bubbels kunnen ontstaan, maar wel steeds op een andere plek. Op de aandelenmarkt waren het eerst de internetbedrijven, nu is het Tesla die daar de kroon spant. Op de markt voor cryptovaluta zie je ook dat er op talloze plekken zeepbellen komen en gaan. Meestal vloeit de waarde ervan terug naar bitcoin, als ware het onderhevig aan eb en vloed.

Misschien is het daarom logisch dat bitcoin in een opkomende markt, waarin het met meer dan 60 procent van de totale marktwaarde heer en meester is, vermomd als zeepbel met horten en stoten aan waarde wint. Man Group, 's werelds grootste openbaar verhandelde hedgefonds, denkt daar hetzelfde over. “Iedere keer als een bitcoinbubbel barst, groeit er een nieuwe terug om hem te vervangen”, schreven analisten van het fonds op 12 januari. “In plaats van iedere prijsstijging en -daling te zien als nieuwe bubbel, zit er waarschijnlijk meer waarde in het argument dat deze volatiliteit gewoon deel uitmaakt van de prijsontwikkeling in een nieuwe activaklasse. Dat dit geen zeepbellen zijn, maar signalen van een niet-zo-willekeurige route, die uiteindelijk in beweeglijkheid zal verminderen, waarmee bitcoin meer stabiliteit en legitimiteit krijgt.”

Het signaal in die bubbelruis? Kijk naar het waterpeil. De totale waarde van de bitcoinmarkt is in 12 jaar tijd gestegen tot ruim boven de 500 miljard dollar – ondanks de bubbels die in de tussentijd zijn opgestegen én geknapt.

#bitcoin media guide. pic.twitter.com/RNbw7GvxSi

— Craig Warmke (@craigwarmke) January 14, 2021

Iedereen heeft een mening

Onder de noemer Opinie schrijven we regelmatig over een spraakmakende podcast, video of tweetstorm.

We zijn het niet noodzakelijkerwijs eens met de spreker of schrijver, maar vinden het interessant genoeg om

te delen, duiden en ondertitelen.