Hedgefondsmiljardair: ‘mijn gok is dat het bitcoin zal zijn’

Macro-investeerder Paul Tudor Jones is een bekende naam in de wereld van het grote geld en een oude rot in het vak. In 1980 richtte hij zijn investeringsfonds Tudor Investment Corporation op en bouwde het uit tot een miljardenbedrijf. Hij dankt zijn bekendheid onder andere aan de correcte voorspelling van de beurscrash van oktober 1987. Toentertijd verloor de Dow Jones bijna een kwart van zijn waarde. Jones verdiende daarmee veel geld.

Nieuwe voorspelling

In een recent gepubliceerde paper doet Jones opnieuw een voorspelling. Hij voorziet dat de inflatie flink zal stijgen door het beleid van centrale banken wereldwijd. Zijn market outlook heeft daarom de titel ‘The Great Monetary Inflation’ (GMI) gekregen.

Jones spreekt van ongekende verruiming van het geldaanbod, “op een manier die nooit eerder vertoond is in de ontwikkelde wereld”. Dat heeft alles te maken met de geldpersen die overuren draaien om de economie draaiende te houden ten tijde van de coronacrisis die de wereld in z’n greep heeft. Volgens Jones is er sinds februari al een kleine 4 biljoen dollar aan geld bijgedrukt, analoog aan meer dan 6 procent van de wereldwijde economische productie.

De voorspelling van Jones klinkt voordehandliggend, maar er bestaat geen consensus over onder economen. Zo noemt de Franse econoom Olivier Blanchard een hoge inflatie ‘onwaarschijnlijk’, stellen anderen de vraag of inflatie z’n herintrede maakt na de crisis en houdt de invloedrijke financiële journalist Martin Wolf het bij speculatie over de gevolgen van de pandemie.

Volgens Jones zijn de prijzen nog relatief stabiel gebleven, omdat ook de vraag naar producten en diensten is weggevallen. “Vooralsnog hebben we enkel inflatie van (financiële) activa gezien”, schrijft Jones. Maar hij is er niet van overtuigd dat het op lange termijn zo blijft, “met centrale banken die zich moeten richten op herstel van de ergste werkloosheidscrisis sinds die van de jaren 30.”

Vermogen beschermen

Dat leidt Jones tot de centrale vraag van zijn vooruitzicht: hoe kan een macro-investeerder zich het beste indekken tegen geldontwaarding? Door te zoeken naar toevluchtsoorden die daarvoor bescherming bieden: safe havens. “In een wereld die hunkert naar nieuwe veilige assets is een groeiende rol voor Bitcoin weggelegd”, aldus Jones.

Als bestaande veilige assets noemt Jones goud, staatsobligaties, en een aantal specifieke aandelen, valutaparen en grondstoffen. In de strijd die door Jones de ‘Inflation Race’ wordt genoemd, komt goud op dit moment als winnaar uit de bus. Bitcoin komt binnen op de vierde plaats, achter de NASDAQ-100.

“Bitcoin – ja, Bitcoin”, schrijft Jones om er geen misverstand over te laten bestaan. “Goed voor 18 miljard dollar aan handelsvolume op de laatste dag van april en het voldoet aan alle eigenschappen van een opkomende markt.”

“Ik ben echt geen ‘hard-money’ of crypto-fetisjist”, verzekert Jones zijn lezer. Hij geeft door zich in te dekken de indruk dat het benoemen van Bitcoin tot consternatie kan leiden. “Ik ben geen millennial die in cryptovaluta investeert, maar een babyboomer die de kans wil grijpen om mijn kapitaal te beschermen in steeds veranderende omgevingen.”

Redenen om bitcoin te bezitten

Jones vergelijkt de kunst van kapitaalbescherming met paardenraces. “Uiteindelijk is het zaak om het snelste paard te bezitten”, schrijft Jones. Professionele investeerders dekken hun kapitaal niet in door te wedden op één paard, maar zorgen ervoor dat ze blootgesteld zijn aan de best presterende assets door hun portfolio te diversificeren. “Dwing je me tot een voorspelling? Mijn gok is dat het bitcoin zal zijn.”

De laatste vier pagina’s van de paper worden door Jones gebruikt om zijn keuze voor Bitcoin als meest lucratieve safe haven van meer onderbouwing te voorzien. Hij doet dat aan de hand van vier eigenschappen van een goed oppotmiddel: koopkracht, betrouwbaarheid, liquiditeit en overdraagbaarheid.

In de context van koopkracht start Jones met een “concept dat buitenaards is in het huidige denken van centrale banken en overheden”: de schaartse die inherent is aan Bitcoin, gedreven door de vierjaarlijkse halvings. “Deze briljante functie van Bitcoin is ontworpen om de integriteit ervan te beschermen door het steeds kostbaarder te maken”, schrijft Jones.

In de categorie betrouwbaarheid komt Bitcoin minder goed uit de bus. De reden is simpel. Bitcoin bestaat pas 11 jaar en staat nog in de kinderschoenen vergeleken met andere kapitaalbeschermende assets. Helaas grijpt Jones hier de kans niet om de lezer te vertellen over de decentrale aard van Bitcoin en de manier waarop Bitcoin de noodzaak tot vertrouwen wegneemt.

“Liquiditeit is zo’n ding dat er pas toe doet als het nodig is”, schrijft Jones. Hij bedoelt daarmee dat een gebrek aan liquiditeit pas een probleem wordt als iedereen tegelijkertijd naar de uitgang zoekt, zoals in een liquiditeitscrisis. “The market is like a large movie theatre with a small door”, schreef Taleb in 2016. Als iemand ‘brand!’ roept in de bioscoop, wil iedereen ineens naar buiten. Je begrijpt dat met een inadequate uitgang – een gebrek aan liquiditeit – dat met flinke horten en stoten gaat. In dit kader benoemt Jones een unieke eigenschap van Bitcoin: “het is de enige store of value die 7 dagen per week en 24 uur per dag verhandeld wordt”.

Ook voor overdraagbaarheid geldt dat het pas een probleem is als je het nodig hebt. “Stel je een geografische omwenteling voor, of deze nu veroorzaakt wordt door een oorlog, epidemie of een overheid die uit het niets vijandig wordt tegenover bezitters van rijkdom”, beschrijft Jones. “Een goede store of value kan eenvoudig van de ene jurisdictie naar de andere verplaatst worden. Op dit punt is er niets dat Bitcoin verslaat.”

‘Bitcoin herinnert me aan goud’

“Bitcoin bezitten is een hele goede manier om jezelf te beschermen tegen inflatie”, schrijft Jones in de afronding. Een belangrijke kanttekening daarbij is de context van deze uitspraak: “niet eerder was het economische beleid zo onorthodox als nu”. In isolatie zou Bitcoin voor Jones minder interessant zijn geweest.

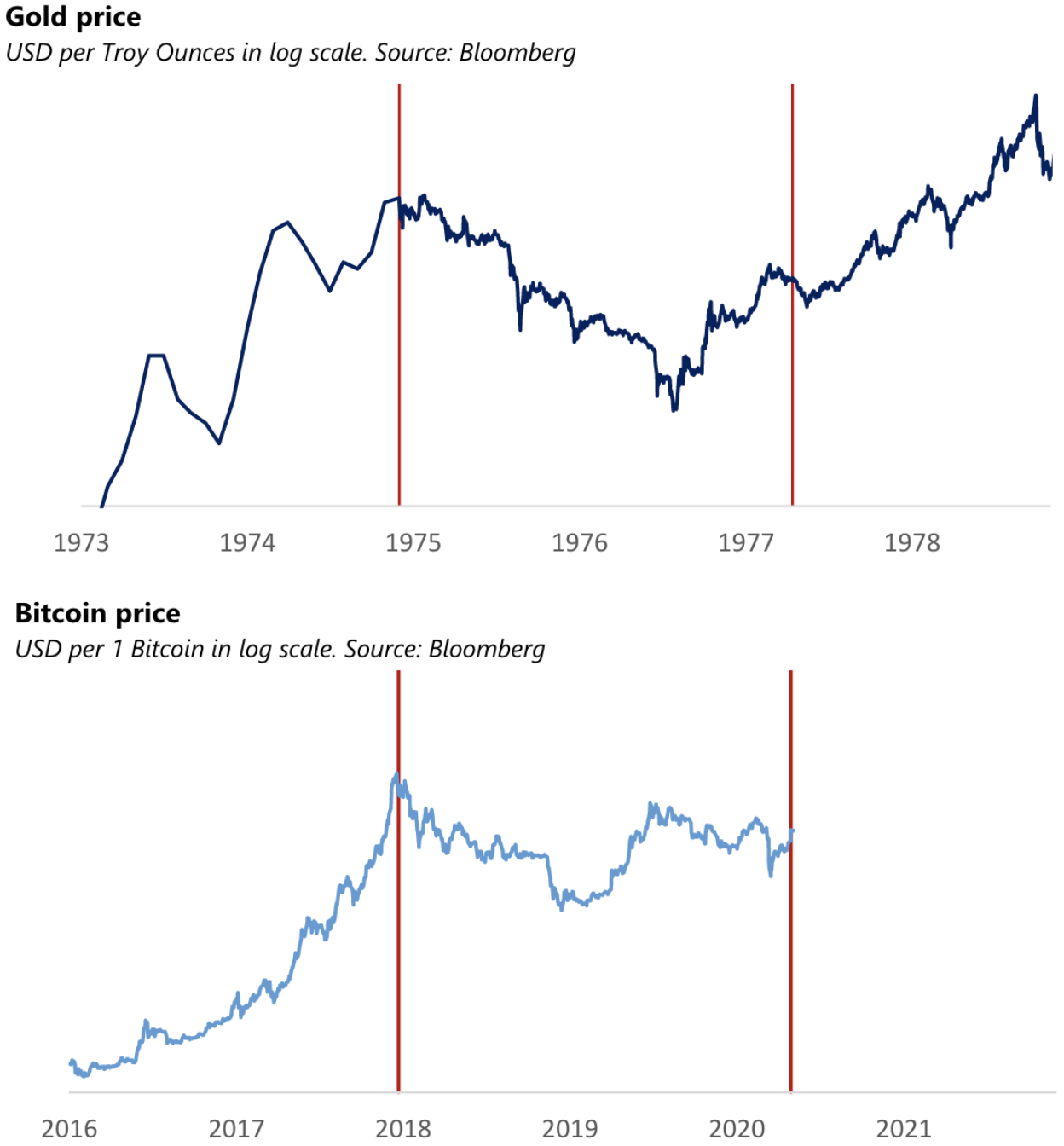

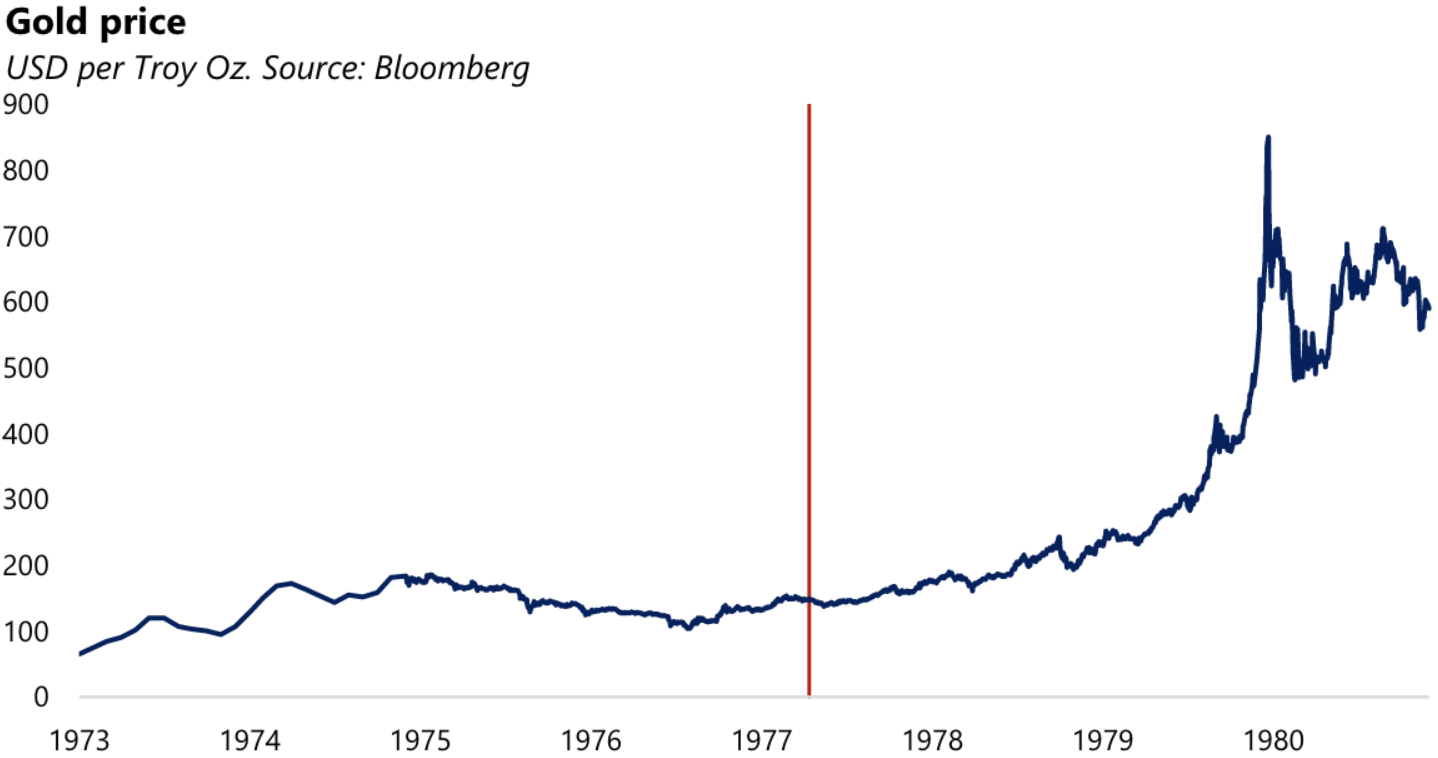

Jones sluit af met een analogie met goud. “Bitcoin herinnert me aan goud in de periode dat ik mijn intrede deed in het wereldje in 1976”, schrijft Jones. “Goud werd net verhandeld in de vorm van futures en had net een enorme bullmarkt achter de rug. Daarna volgde een prijscorrectie van bijna 50% die twee jaar duurde. Hetzelfde patroon is zichtbaar bij Bitcoin. De futures zijn recent gelanceerd en het heeft een soortgelijke correctie achter de rug. Die overeenkomsten zijn in de volgende twee grafieken zichtbaar.”

“In het geval van goud bleek het een geweldig koopmoment te zijn, omdat er een periode volgde waarin de prijs steeg tot vier keer hoger dan de voorgaande all-time-high. De rode lijn in onderstaande grafiek markeert misschien waar we nu met Bitcoin zijn.”

Zo is Paul Tudor Jones één van de eerste oude rotten die een duidelijke business case beschrijft voor Bitcoin als veilige haven én daad bij woord voegt. Zijn fonds mag nu tot tien procent aan Bitcoin-futures bezitten en – in de woorden van Bloomberg – “wordt daarmee een van de eerste grote hedgefondsen die omarmt wat tot nu toe grotendeels is afgewezen door de financiële mainstream”.

Aanstaande woensdag staat Bitcoin op de agenda van Goldman Sachs. Of het iets met de uitspraken van Jones te maken heeft? Dat laten we graag over aan je eigen fantasie.

It’s happening.@GoldmanSachs: “Implications of Current Policies for Inflation, Gold and Bitcoin” pic.twitter.com/kjTGYSE9za

— Mike Dudas (@mdudas) May 22, 2020

Iedereen heeft een mening

Onder de noemer Opinie schrijven we regelmatig over een spraakmakende podcast, video of tweetstorm.

We zijn het niet noodzakelijkerwijs eens met de spreker of schrijver, maar vinden het interessant genoeg om

te delen, duiden en ondertitelen.