De Nederlandsche Bank vergelijkt ontwerp digitale euro met bitcoin

In Nederland verdwijnt cashgeld steeds vaker naar de achtergrond. Dat komt niet alleen omdat betalen met een pasje of een telefoon veel makkelijker is. De overheid helpt ook een beetje mee, bijvoorbeeld met een verbod op cashbetalingen boven de 3.000 euro en met campagnes als ‘klein bedrag, pinnen mag’.

Toch wordt een op de drie kassabetalingen nog gedaan met contant geld. Zo blijkt de war on cash – zelfs in pin-koploper Nederland – nog lang niet gestreden. Dat is maar goed ook, want cashgeld is nog één van de weinig betaalmiddelen waarvan de privacy van de gebruiker gewaarborgd is. Een ander probleem van het verdwijnen van cash is dat commerciële bedrijven beslissend zijn geworden voor publieke belangen, zoals betaalinfrastructuur en financiële stabiliteit.

In 2019 schreef de Wetenschappelijke Raad voor het Regeringsbeleid (WRR) een dik rapport over dit fenomeen. Daarin lezen we:

De steeds belangrijkere rol van giraal geld, het verdwijnen van een publieke betaal- en spaaroptie en de concentratie en toegenomen uniformiteit in het bankwezen hebben geleid tot een situatie waarin geld en schuld gemakkelijker uit de hand kunnen lopen. Ook heeft het geleid tot een onbalans tussen publieke en private belangen.

De WRR beveelt daarom onder andere aan om te zorgen voor meer diversiteit in het geldstelsel. Daar worden regeringen wereldwijd zonder erom te vragen mee geholpen door het bestaan van Bitcoin, die als trojaans paard het bankwezen betreedt. Maar centrale banken kregen het pas echt benauwd toen Facebook op de proppen kwam met Libra.

Het antwoord: digitaal centralebankgeld (CBDC), een tegoed in euro’s dat Nederlandse huishoudens en bedrijven aanhouden bij DNB of de Europese Centrale Bank (ECB).

DNB wil voortrekkersrol

In een recent DNBulletin schrijft DNB uitgebreid over de mogelijkheid dat centraal bankiers een prominente positie innemen in de markt van girale betalingen. “Als het Eurosysteem zou besluiten te gaan experimenteren met CBDC, dan wil DNB daarbij graag een voortrekkersrol spelen.”

Voor de Nederlandse centrale bank is een CBDC een middel om twee problemen in één keer op te lossen. Het “kan diversiteit in de betaalmarkt bevorderen” en “mogelijk de efficiëntie van grensoverschrijdende betalingen vergroten”. Het eerste is door de WRR ingebracht en het tweede wordt gezien als belangrijkste concurrentievoordeel van cryptovaluta.

Ook voor consumenten zien centrale banken voordelen in CBDC’s. Zo is het geld in tegenstelling tot tegoeden bij een commerciële bank altijd gedekt, kan het als vervanger voor cashgeld fungeren, en ontstaan nieuwe toepassingsmogelijkheden door gebruik te maken van ‘slimme contracten’.

Maar een CBDC zal nooit zo anoniem zijn als contant geld nu is, geeft Olaf Sleijpen, directeur Monetaire Zaken bij DNB, toe in gesprek met de Volkskrant.

Bitcoin versus CBDC

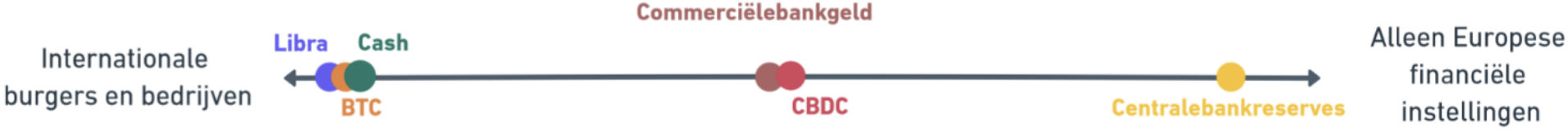

Ten grondslag aan het door DNB gepubliceerde nieuwsbericht over CBDC ligt een onderzoeksrapport over het palet aan afwegingen dat hoort bij de introductie van een eigen digitale valuta. Die afwegingen worden door de onderzoekers inzichtelijk gemaakt door te laten zien hoe een keuze is uitgevallen bij drie bestaande vormen van geld en twee cryptoactiva: Bitcoin (BTC) en Libra.

Techniek

Allereerst worden technische mogelijkheden met elkaar vergeleken. Daarmee doelt men op programmeerbaar geld en de mogelijkheid smart contracts te gebruiken. “Bitcoin is in principe een programmeerbaar activum met beperkte mogelijkheden voor ontwikkelaars”, schrijven de onderzoekers. “Libra biedt een breder palet aan functionaliteiten. Gezien het grote belang van de beveiliging van centralebankgeld gaan we daarin minder ver dan Libra.”

Validatie

Vervolgens worden consensusmechanismes naast elkaar gesteld met daaraan ten grondslag de keuze tussen centrale en decentrale validatie van transacties. “Een keuze voor CBDC veronderstelt dat de centrale bank wordt vertrouwd, daarom kiezen we voor een ontwerpvoorbeeld met een centraal consensusmechanisme.”

Toegang

Dan de vraag wie transacties mogen initiëren en uitvoeren. Vanzelfsprekend kiest de centrale bank hier voor een model waarin permissie nodig is om het betaalnetwerk te mogen gebruiken, vergelijkbaar met de manier waarop dat nu geregeld is in de tweede Betaalrekeningenrichtlijn (PSD2).

Wat betreft het houderschap van digitale euro’s opteren de onderzoekers voor een restrictie op natuurlijke- en rechtspersonen binnen het eurogebied. De reikwijdte valt daarmee zoveel mogelijk samen met de jurisdictie van de ECB.

Het is onduidelijk waarom de onderzoekers Libra als toegankelijker beschouwen dan Bitcoin. Mogelijk ligt wet- en regelgeving hieraan ten grondslag, maar wat ons betreft is hier de plank misgeslagen.

Redundantie

Gedreven door de bevindingen van de WRR wordt gekeken naar de mogelijkheid dat CBDC’s dienen als back-up in het betalingsverkeer. “Een ontwerp van CBDC dat zo min mogelijk overlapt met de infrastructuur voor betalingen in commerciëlebankgeld is het meest waardevol als terugvaloptie”, concluderen de onderzoekers daarom.

Privacy

Volgens de onderzoekers is privacy “bij het houden van tegoeden en het uitvoeren van transacties is een belangrijke ontwerpkeuze”. Ze merken op dat contant geld het meest anonieme betaalmiddel is en zien een CBDC als eerstvolgende dat de privacy van de gebruiker het beste waarborgt. De belangrijkste reden is volgens hen dat “de centrale bank geen commerciële prikkel heeft om winst te maken via gebruik van data”.

Opvallend is dat er voor gekozen is om Bitcoin helemaal aan de rechterzijde van de as te plaatsen. Het is correct dat alle transactiedata openbaar is, maar de suggestie dat daarmee de privacy van de gebruiker vervalt is onterecht. Daarnaast maken de onderzoekers geen melding van het feit dat er flink aan de privacy-features van Bitcoin wordt gesleuteld.

Hervorming van geldstelsel

“Invoering van CBDC zou een structurele hervorming van het geldstelsel inhouden”, concludeert de studie. Daarin ziet DNB een cruciale rol voor centrale banken weggelegd, want “het zou goed zijn als een publieke vorm van geld voor algemeen gebruik blijft bestaan”.

De vergelijkingen in deze studie van DNB zijn grotendeels gebaseerd op de premisse dat er vertrouwen is in de overheid en centrale bank als beheerder van en machthebber over geld en de rol ervan in de samenleving. Helaas – en logisch – worden de gevolgen daarvan buiten de vergelijking gehouden.

Het mooie is dat Bitcoin zó anders is dat het als publieke vorm van geld buitengewoon goed naast een CBDC kan bestaan. Het één sluit het ander niet uit, blijkt ook uit de vergelijkingen van DNB zelf: Bitcoin is open, slim, robuust en neemt de noodzaak om een centrale partij te moeten vertrouwen weg. Zo heeft Bitcoin, voor velen ongemerkt, al meer dan 10 jaar een voortrekkersrol in de hervorming van geld.

Iedereen heeft een mening

Onder de noemer Opinie schrijven we regelmatig over een spraakmakende podcast, video of tweetstorm.

We zijn het niet noodzakelijkerwijs eens met de spreker of schrijver, maar vinden het interessant genoeg om

te delen, duiden en ondertitelen.