Bitcoin wordt steeds schaarser. En dus steeds meer waard. Volgende halte $55.000 euro?

Bitcoin wordt schaarser, en dat heeft invloed op de prijs. Volgens dit goed onderbouwde model gaat de waarde in 2020 naar $55.000, en in 2024 naar $400.000. Wat doe jij om daarvan te profiteren?

Iedereen kan roepen dat een bitcoin volgend jaar een miljoen dollar waard is. Talk is cheap. Maar als je zo'n verwachting onderbouwt met een model en data, dan heb je onze aandacht.

De kern van het model is dat er een sterk verband is tussen de schaarste van Bitcoin en de totale waarde, en daarvan afgeleid dus ook de koers.

De koers zit soms iets onder (bear markets) en soms iets boven (bull markets) de waarde die het model voorspelt op basis van de schaarste op dat moment. Maar de koers komt telkens weer terug op die verwachte waarde.

Het model voorspelt een koers rond de $55.000 na de volgende halving in 2020, en rond de $400.000 na de halving in 2024. Wij hebben het model nagerekend en kwamen zelfs op iets hogere getallen, maar daarover later meer.

Voordat onze tanden zetten in het model en de consequenties ervan, maken we eerst kennis met de mens achter het model.

Plan B

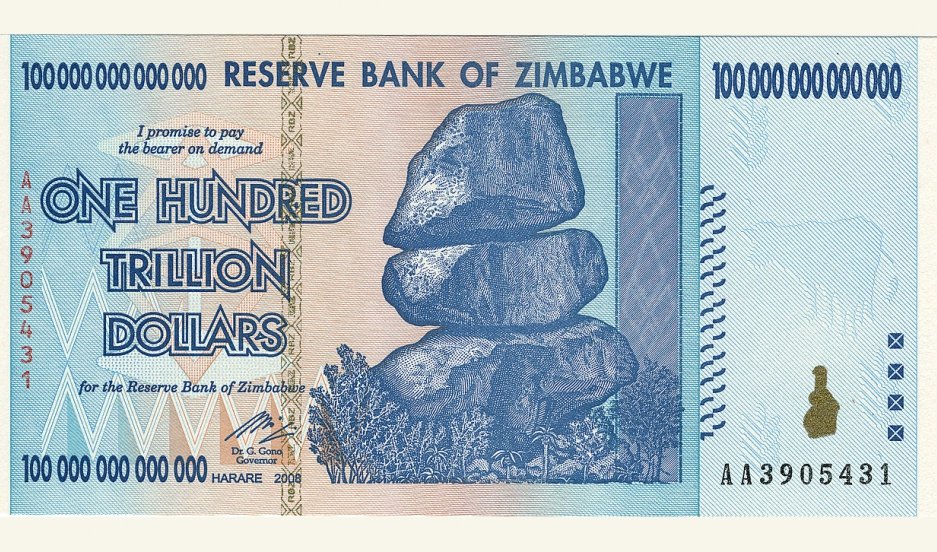

Hij noemt zich PlanB en zijn Twitter-handle is @100trillionUSD. Het zijn allebei verwijzingen naar het huidige monetaire beleid van centrale banken.

Centrale banken proberen de economie, financiële instituten, en hun eigen macht te redden door extreme maatregelen. Zoals heel veel geld laten ontstaan (QE) en negatieve rente.

Centrale banken proberen de economie, financiële instituten, en hun eigen macht te redden door extreme maatregelen. Zoals heel veel geld laten ontstaan (QE) en negatieve rente.

Daar moet een alternatief plan voor zijn, een planB.

En 100trillionUSD? Die verwijst naar het Zimbabwaanse bankbiljet van 100 trillion USD, omdat hyperinflatie een mogelijk gevolg is van het huidige plan.

En daarmee is de toon gezet.

Zijn jarenlange ervaring als analist en financieel engineer in de traditionele financiële sector heeft hij losgelaten op Bitcoin.

De laatste maanden zagen we z'n kleurrijke grafieken steeds vaker langskomen op Twitter, en met steeds meer retweets en likes. En terecht, want het zijn niet zomaar mooie plaatjes.

Vorige week kreeg zijn model op verschillende plekken aandacht. De katalysator was zijn verschijning in de podcast van Stephan Livera, een luisterwaardig gesprek. Voor ons tijd om ook eens in het model te duiken, en te kijken wat de implicaties ervan zijn.

Het model

Stock-to-flow ratio

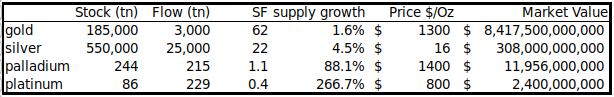

In de podcast en in dit medium-artikel begint PlanB met uitleggen wat schaarste eigenlijk is, en hoe je schaarste in cijfers kunt vangen. Hij kijkt hiervoor naar de stock-to-flow ratio (SF), de verhouding tussen de totale voorraad van iets (de stock) en de hoeveelheid aan nieuw materiaal dat er per jaar bijkomt (de flow).

Goud heeft een hoge SF van 62. Er wordt jaarlijks maar een klein deel aan nieuw goud gedolven ten opzichte van de totale voorraad goud. Anders gezegd: goud is schaars.

Zilver heeft een SF van 22. Dat is een stuk minder dan goud, maar nog steeds veel hoger dan palladium (SF van 1,1) en platinum (SF van 0,4). Die laatste twee worden vooral gebruikt en verwerkt, en niet bewaard. In het medium-artikel legt hij uit waarom de SF van palladium en platinum ook niet veel hoger kunnen worden: ze zijn simpelweg niet schaars genoeg.

Net als goud en zilver is ook Bitcoin schaars.

In het algoritme van Bitcoin is vastgelegd dat er uiteindelijk precies 21 miljoen van zullen zijn. De rekenkracht van de miners zorgt ervoor dat dit protocol niet wordt geschonden. En het collectieve belang van alle Bitcoin-bezitters zorgt ervoor dat dit protocol niet wordt aangepast.

Hoe zit het dan met de stock-to-flow ratio van Bitcoin? PlanB heeft dat onderzocht door de data van de afgelopen 10 jaar te analyseren.

Verwachte waarde nu $6000

In het begin waren er nog weinig bitcoins gemined (lage stock) en er kwam jaarlijks nog een hoop bij (hoge flow): een lage SF. Naarmate de tijd verstrijkt loopt de SF op.

Op dit moment zijn er ruim 17 miljoen bitcoins, en komen er jaarlijks nog zo'n 700.000 bij. Dat levert een SF van 25 op, vergelijkbaar met zilver.

De SF loopt geleidelijk op, behalve op één moment, de halving. Eens in de 210.000 blocks (ongeveer 4 jaar) halveert de block reward. Op dat moment verdubbelt de SF ineens.

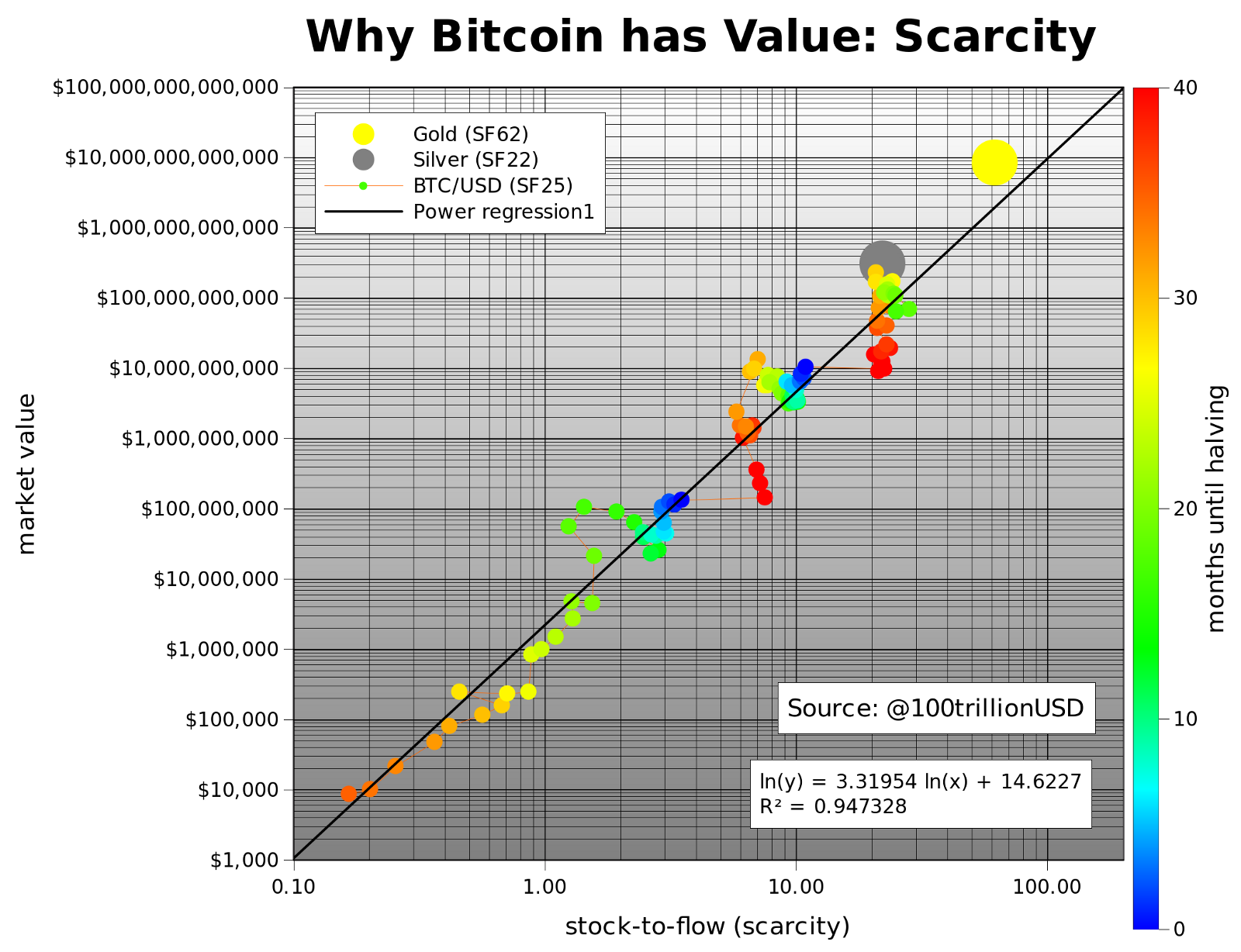

Dat zien we mooi gebeuren in de grafiek hieronder, waar de SF is uitgezet tegen de MV. De kleur van het datapunt geeft aan hoe lang het nog duurt tot de volgende halving. Bij een halving verspringt het datapunt op de x-as naar rechts. En tussen de halvings zie je de beweging van de bull en bear markets.

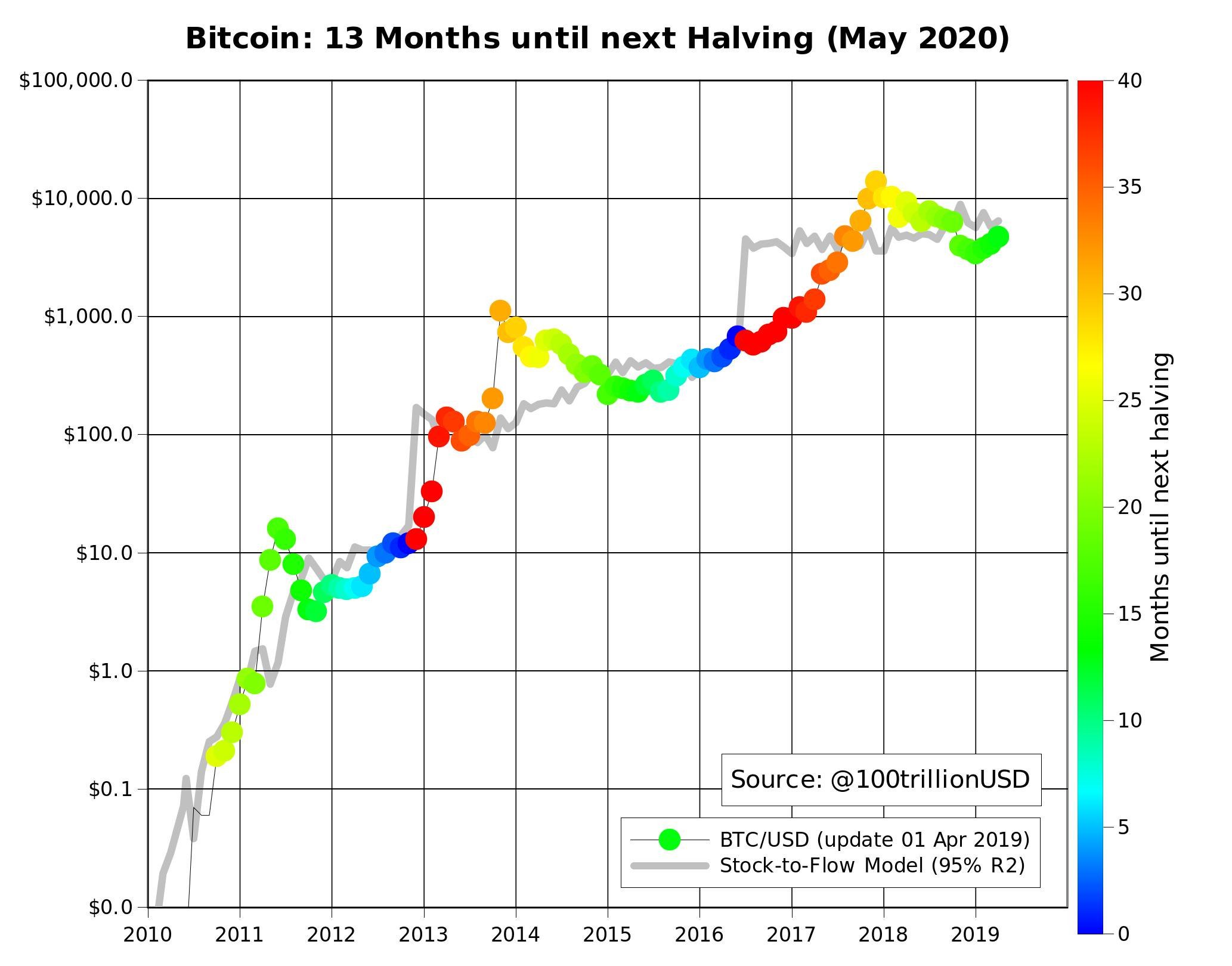

Met deze data kunnen we berekenen wat de verwachte koers van één bitcoin zou zijn geweest op basis van het model, en die afzetten tegen de werkelijke koers.

Dat heeft PlanB ook gedaan, en dat levert een interessant plaatje op. We kunnen daarin zien dat de huidige koers nog onder de verwachte koers ligt van ongeveer $6000. En dat we bij de bull run eind 2017 er ruim boven zaten.

Bitcoin naar $55.000 in 2020

We hebben nu in beeld gebracht hoe de SF en de MV zich de afgelopen 10 jaar hebben ontwikkeld. Maar nu wordt het pas echt interessant. De suggestie die PlanB doet is dat we dit verband kunnen doortrekken naar de toekomst. De SF zal stijgen, en dus ook de totale waarde, en dus ook de waarde van één bitcoin.

Na de volgende halving in mei 2020 is de verwachte waarde rond de $55.000. Dan stijgt de SF naar 50, in de buurt van goud.

De koers volgt niet exact de verwachte waarde van het model. In bear markets is de koers er wat onder, en in bull markets wat boven. Ook dat heeft PlanB onderzocht.

Tot nu toe is in bear markets de koers niet onder de 50% van de verwachte waarde gekomen. Op basis daarvan zou je voorspellen dat de bodem van $3128 op 15 december 2018 de bodem is geweest van deze bear market.

In bull markets zien we dat de top tussen de 300% en 1000% van de verwachte waarde ligt. Een stuk hoger dus. Denk aan de $20.000 in december 2017. PlanB denkt zelf dat in een volgende bull market een top rond de $100.000 in 2021 realistisch is.

Bitcoin naar $400.000 in 2024

In 2024 zal er opnieuw een halving zijn. Ook dan verdubbelt de SF, wat de verwachte waarde van een bitcoin volgens het model rond de $400.000 brengt. Of dus nog veel hoger in een stevige bull market.

Waar het eindigt? Mahmudov becijferde ooit de potentiele markt voor Bitcoin op 160.000 miljard dollar, oftewel een koers van bijna 10 miljoen dollar per bitcoin. Volgens dit model zou dat ergens tussen 2030 en 2035 vallen, een beetje afhankelijk van de marktcyclus.

Onze verificatie van het model

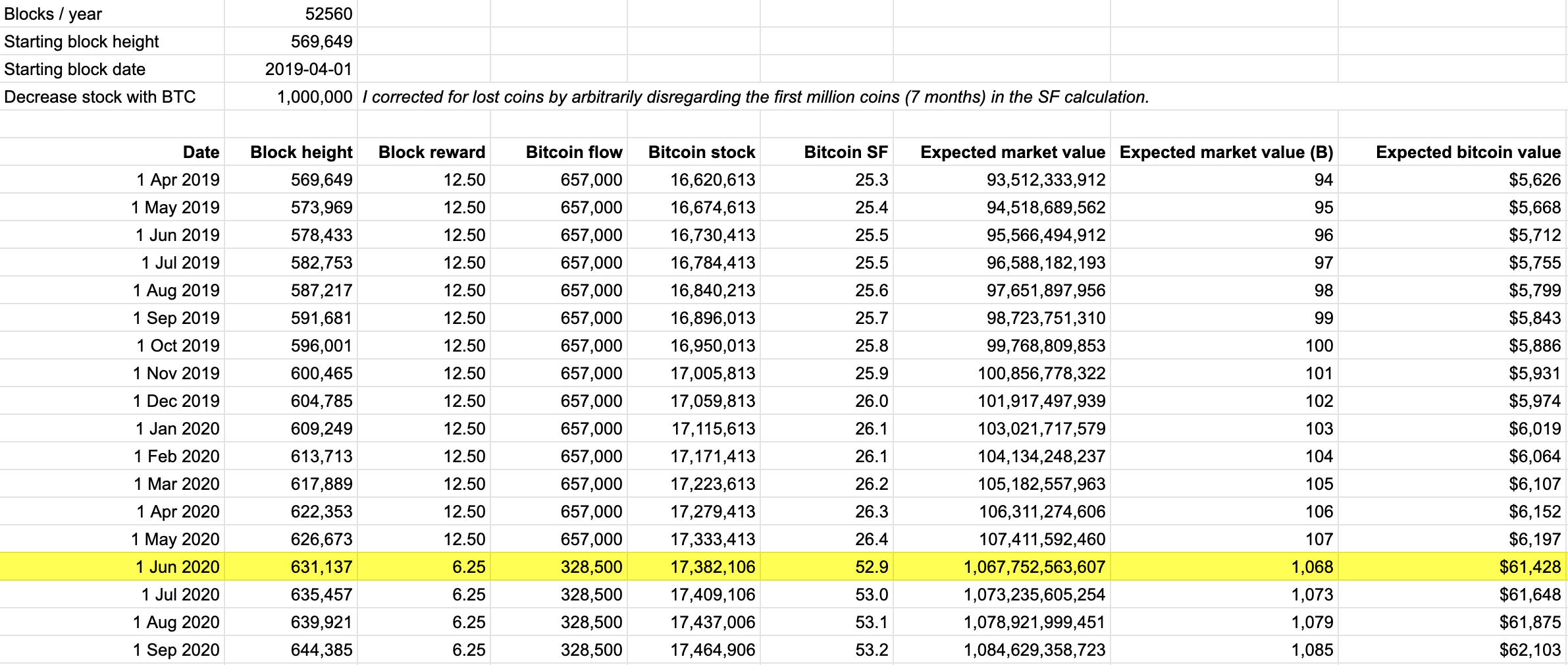

We hebben geprobeerd om de verwachte waarde te reproduceren op basis van de formules in het Medium-artikel. Wij kwamen daarbij op een verwachte koers van ongeveer $61.000 in mei 2020 en zelfs ruim $700.000 in mei 2024.

Dat is iets hoger dan de getallen die nu op social media rondgaan, maar de orde van grootte klopt, en dat is genoeg. Dit model geeft richting, geen exacte timing en koers. Het belangrijkste van het model is wat ons betreft de invloed van de halving op de de stock-to-flow en (dus) de koers.

Onze berekeningen staan in deze Google Sheet. Voel je vrij om 'm te kopieren en ermee verder te gaan.

De wereld in 2030

Als dit model in de komende 10 jaar werkelijkheid wordt, dan zijn er twee mogelijkheden.

Optie 1 is het scenario van Mahmudov. Zijn 160.000 miljard dollar komt redelijk overeen met de wereldwijde geldhoeveelheid. Het impliceert dat Bitcoin als een soort zwart gat alle andere valuta opeet en door iedereen geaccepteerd is als Het Enige Geldsysteem.

Optie 2 is dat de dollar heel veel minder waard wordt. Over dit scenario zometeen meer. Want dat zou betekenen dat het model klopt, maar dat wij er weinig aan hebben.

Laten we eerst eens kijken hoe optie 1 eruit ziet, en wat dat betekent voor hoe Bitcoin zich (technologisch) moet ontwikkelen.

Snelheid

Een koers van boven de miljoen dollar per bitcoin betekent volledige adoptie in de hele wereld: Bitcoin als wereldwijd geldsysteem. Het meest betrouwbare dat er kan zijn, beveiligd door wiskunde.

De Bitcoin blockchain is met de 7 transacties per seconde (bij een block-grootte van 1 MB) en een bevestigingstijd van soms uren veel te traag voor betalingsverkeer. Tegen die tijd bestaat het Bitcoin-geldsysteem daarom uit laagjes.

De huidige blockchain (layer 1) zal alleen gebruikt worden voor settlement en opslag van heel grote bedragen. Traag, duur maar extreem veilig. In de laag erboven (layer 2) zitten snelle, goedkope betalingen, bijvoorbeeld met Lightning Network In de laag daarboven (layer 3) zitten toepassingen die staat nodig hebben, zoals contracten, streaming payments of leningen.

Rekeneenheid

Omdat een bitcoin uit 100 miljoen satoshis (afgekort: sats) bestaat, blijft een dergelijke koers hanteerbaar. Eén satoshi zal dan een kleine 5 cent zijn. Een brood kost 20 sats en een biertje 50.

Prima voor alles van boodschappen tot settlements tussen financiële instellingen. Niet klein genoeg voor micropayments.

Als machines elkaar gaan betalen voor gebruik van hun rekenkracht, opslagruimte, verbinding, energie of kennis dan rekenen ze af in fracties van centen. Denk aan auto's die informatie met elkaar delen, opgeladen worden door de straat of voorrang verlenen voor een kleine vergoeding.

Mogelijk gaan we hier andere cryptovaluta voor inzetten, met een eigen specifiek doel en daarvoor ontworpen monetaire eigenschappen en passende veiligheid.

Integratie

Dit kan alleen als het gebruik van bitcoin volledig transparant gemaakt is voor de gewone gebruikers. Een simpele zwaai met je telefoon is voldoende om te betalen. Alle complexiteit en ingewikkelde software is verborgen achter een super gebruiksvriendelijke interface. Gebruikers hoeven daar niets van te weten, net zoals ze nu ook makkelijk contactloos betalen zonder iets te hoeven weten van NFC, SWIFT of SEPA.

Dat lijkt allemaal nog heel ver weg, maar in dit geval lijkt me dit citaat van Bill Gates op z'n plaats:

De meeste mensen overschatten wat ze kunnen doen in één jaar, en onderschatten wat ze kunnen doen in tien jaar.

Reality check

Dat brengt ons bij de harde werkelijkheid. Hoe realistisch is het dat Bitcoin het wereldwijde geldsysteem wordt? Dat betekent namelijk dat machtige instituten als het IMF, de BIS, en de centrale banken hun heerschappij opgeven.

Het ligt niet voor de hand dat ze dat vrijwillig zullen doen. Dit scenario veronderstelt daarom ernstige geopolitieke verschuivingen. Tijd om ook eens te kijken naar optie 1.

Kritiek

In de podcast worden een aantal technische kritieken besproken, zoals de mogelijkheid van curve overfitting, de kwaliteit van de eerste datapunten en het geringe aantal datapunten.

Ik wil hier graag twee meer fundamentele gedachten inbrengen.

Het kalkoen-probleem

Niet alles wat schaars is, is automatisch waardevol in economische zin. De prijs wordt bepaald door de vraag, niet door de schaarste. Zeldzame verzamelobjecten zijn duur door de schaarste, totdat niemand het meer verzamelt.

Waarom hebben zilver, goud en Bitcoin dan waarde? Het collectief heeft kennelijk besloten dat deze dingen interessant zijn om als waardeopslag te gebruiken. En zolang dat duurt is er een verband tussen de stock-to-flow en de market value.

De grote voorwaarde voor de voorspellende waarde van dit model is die collectieve beslissing dat Bitcoin waardevol is.

Als dat op enig moment niet meer zo is, om welke reden dan ook, dan eindigt dit verhaal. Zoals de kalkoenen van Taleb steeds meer geloven dat ze in utopia wonen, tot Thanksgiving aanbreekt, en ze worden geslacht.

Bij Bitcoin zijn tal van redenen te bedenken dat het collectief de overtuiging kwijtraakt dat Bitcoin een goede manier is om waarde op te slaan. Een technisch probleem, een verbod of een beter alternatief.

Als tegenargument wordt soms het Lindy-effect genoemd (nu we toch bij Taleb zijn).

Toegepast op Bitcoin zegt dat: hoe langer Bitcoin bestaat en hoe groter het wordt, hoe meer mensen er belang bij hebben dat het blijft bestaan en dat het blijft dienen als waardeopslag.

Maar het Lindy-effect is beschrijvend, en niet voorspellend. Anders gezegd, het Lindy-effect is niet de oorzaak van een grotere kans op langer bestaan. En dus zeker geen garantie.

Het dollar-probleem

Het model beschrijft de relatie tussen de schaarste van Bitcoin (de stock-to-flow) en de marktwaarde van Bitcoin (in dollars).

Dat laatste is problematisch, omdat daarmee de bruikbaarheid van dit model gekoppeld is aan de koopkracht van de dollar. Wat hebben we aan $400.000 in 2024 of $4.000.000 in 2028 als je er niets meer voor kunt kopen?

We begonnen dit artikel met de hyperinflatie in Zimbabwe. Het einde van een wereldreservemunt als de dollar zal er wellicht anders uit zien. Bijvoorbeeld een melt-up (aandelen, vastgoed, goud, zilver en Bitcoin worden steeds duurder in dollars) gevolgd door een schuldsanering (vervangen van dollar door een nieuwe munt).

Maar hoe het ook gebeurt, als de dollar z'n waarde verliest, verliest dit model ook z'n betekenis.

Wellicht is het interessant om te onderzoeken of we de marktwaarde van Bitcoin kunnen uitdrukken in alternatieve assets, bijvoorbeeld een mandje van goud, aandelen of vastgoed.

Meest asymmetrische trade van deze generatie

Garanties zijn er niet. Blijft staan dat er een kans is dat het door PlanB beschreven scenario (voor bepaalde tijd) zo uitkomt.

En als dat gebeurt, dan is dat meest asymmetrische trade die deze generatie kan doen. De potentiële downside is klein (maximaal de investering), de potentiële upside is enorm (investering keer duizend of meer).

Koop nu één bitcoin, en jouw familie hoort misschien over enkele decennia bij de rijke elite.

De podcast sluit af met een aantal terechte waarschuwing, zoals alleen investeren wat je kunt missen, en vergeeft niet onderweg af en toe wat winst te nemen.

Maar buiten kijf staat dat het interessant is om in elk geval een klein beetje mee te doen. Of anders gezegd: nul is het foute getal.

Wanneer instappen?

Okay, goed verhaal, ik doe mee. Wanneer moet ik dan kopen? Komt er nog een beter instapmoment? Waar ligt de bodem?

In de geschiedenis zijn er vele momenten geweest waarop in korte tijd een bepaalde groep mensen heel rijk geworden zijn. De opkomst van de oliemarkt eind 19e eeuw. De technologiebedrijven eind 20e eeuw.

In al deze gevallen maakt het niet zoveel uit of je precies op de bodem kocht, of iets ervoor of erna. Als een bitcoin $4 miljoen waard is, maakt het niet zoveel uit of je op $3000 of op $5000 instapte.

Er zijn daarom twee verstandige strategieën.

De eerste is om nu een bepaalde hoeveelheid te kopen, veilig op te slaan, en de komende jaren niet meer aan te komen.

De tweede is om je gewenste hoeveelheid in een aantal stappen te kopen, zodat je koopt tegen de gemiddelde prijs in een bepaalde periode. Daarna ook wegleggen en afblijven. De meeste mensen verliezen namelijk alleen maar geld als ze ermee gaan handelen.

Vragen over het hoe en wat? We zien je graag in ons Telegram-kanaal!

Iedereen heeft een mening

Onder de noemer Opinie schrijven we regelmatig over een spraakmakende podcast, video of tweetstorm.

We zijn het niet noodzakelijkerwijs eens met de spreker of schrijver, maar vinden het interessant genoeg om

te delen, duiden en ondertitelen.