De bitcoinprijs als schoonheidswedstrijd

Waarom schiet de prijs van bitcoin alle kanten op? Ziet niet iedereen waar bitcoin op de lange termijn voor staat? Het gaat er niet om of je gelijk hebt, maar of je goed kunt inschatten wat de markt als ‘gelijk’ ziet. Lees mee!

In 1936 publiceerde Keynes het standaardwerk The General Theory of Employment, Interest and Money. In hoofdstuk 12 schrijft hij over prijsschommelingen.

In een fictieve krant werd een schoonheidswedstrijd gehouden. Je kon meedoen door uit honderd foto’s van gezichten de mooiste zes gezichten te kiezen. De persoon die de meest gekozen gezichten had gekozen, won een prijs.

Er zijn verschillende strategieën denkbaar:

- Je kiest de zes gezichten die jij het mooist vindt.

- Je kiest de zes gezichten waarvan jij verwacht dat anderen die het mooist vinden.

- Je kiest de zes gezichten waarvan jij verwacht dat anderen die kiezen op basis van hun verwachting van de publieke opinie.

Keynes beschreef dat zo:

It is not a case of choosing those [faces] that, to the best of one’s judgment, are really the prettiest, nor even those that average opinion genuinely thinks the prettiest. We have reached the third degree where we devote our intelligences to anticipating what average opinion expects the average opinion to be. And there are some, I believe, who practice the fourth, fifth and higher degrees.

Keynes dacht dat een soortgelijk mechanisme werkzaam was in financiële markten. Mensen handelen niet op wat ze iets zelf waard vinden, maar op wat ze verwachten wat anderen het waard vinden. Of, wat ze verwachten wat anderen van de markt denken.

Nash-evenwicht

Voordat we overstappen naar de bitcoinmarkt wil ik eerst een spelletje aan jullie voorleggen waar econoom en Financial Times-columnist Tim Harford ooit zijn lezers mee plaagde:

Raad een getal tussen de 0 en de 100, met als doel dat jouw inzending zo dicht mogelijk bij tweederde van het gemiddelde ligt van alle inzendingen. Om je op weg te helpen, stel je voor dat drie spelers als volgt hebben gegokt: 20, 30 en 40. Het gemiddelde daarvan is 30. Tweederde daarvan is 20. De persoon die 20 had ingestuurd wint.

Kort gezegd: kies het getal tussen 0 en 100 dat het dichtst ligt bij tweederde van het gemiddelde van alle gekozen getallen. Sommigen zullen zeggen: ‘Geen idee, dit is vast zo’n wiskundig raadsel dat ik toch niet snap, ik kies wel willekeurig iets’. Als iedereen zo denkt dan zou het gemiddelde 50 worden. Laten we dit een niveau-0 denker noemen.

Een niveau-1 denker zegt: ‘De rest van de spelers zal wel een willekeurig getal kiezen, dus neem ik 33, want dat is tweederde van 50.’

Een niveau-2 denker zegt: ‘De meeste spelers zullen niveau-1 denkers zijn en dus uitkomen op 33. Ik kies tweederde daarvan: 22’.

Een niveau-3 denker komt uit op 15, want dat is tweederde van 22. Enzovoorts. Hoe lang ga je daarmee door?

Een interessante manier om hierover te redeneren is kijken naar het Nash-evenwicht, genoemd naar de inmiddels overleden wiskundige John Nash die je misschien kent van de film ‘A Beautiful Mind’. Het Nash-evenwicht is de uitkomst waarbij, als die bekend wordt, geen van de spelers z’n inzending nog wil wijzingen.

Als de uitkomst van 33 bekend wordt, wil iedereen nog even wijzigen naar 22, want dat is tweederde van het gemiddelde. Er is maar één getal waarbij niemand meer wil wijzigen, en dat is 0.

Daar kom je op uit als je oneindig doorgaat met tweederde van tweederde van tweederde. Als iedereen denkt dat iedereen dit snapt dan zou iedereen uitkomen op 0 en is 0 het juiste antwoord; dat zou dus de rationele keuze zijn.

Nu mag jij meedoen. Wat kies je dan? 0? Of verwacht je dat lang niet iedereen dit doorheeft? Waar zullen de meesten eindigen? 50? Dan kies je 33.

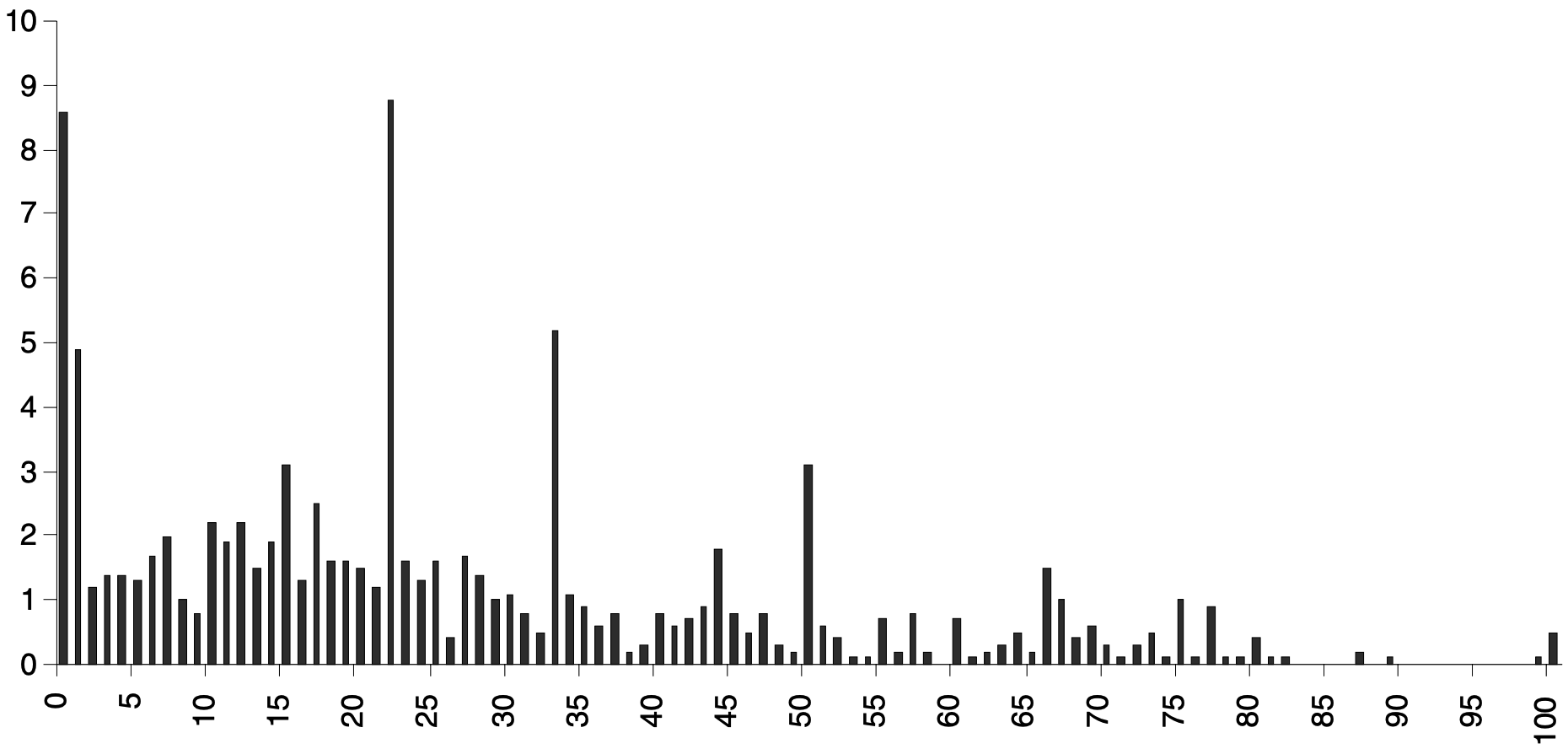

Dit spel staat in de speltheorie bekend als - je raadt het nooit - ‘guess 2/3 of the average’, en is al talloze keren uitgevoerd, vaak met dezelfde soort resultaten. Hieronder zie je duidelijke pieken op 50, 33, 22 en 0.

Wat denkt de markt?

Als je een positie wilt innemen op de markt, of je nu wilt handelen of als investeerder wilt instappen, dan ben je geneigd om een rationele analyse te maken van die markt.

Met analyse breng je allerlei patronen in kaart. Zijn er fundamentele gebeurtenissen, zoals de miners die uit China vertrekken? Wat zegt de on-chain data over toenemende adoptie? Wat zegt technische analyse over de posities die andere handelaars innemen? Als je nadenkt over waar de markt steun en weerstand zal vinden, moet je (ook) kijken naar wat anderen als steun en weerstand gaan bepalen. Denk aan de schoonheidswedstrijd.

Realiseer je daarbij dat het niet alleen gaat om de feiten, maar ook (of vooral) om hoe anderen die feiten interpreteren. Wat zijn de emoties, verwachtingen en wensen van alle mensen die handelen op die markt? Angst en hebzucht. Hype en desillusie. Allerlei cyclussen en seizoenen.

Dat is niet nieuw, dat was al zo in de tijd van Keynes. Wat nieuw is bij bitcoin is de enorme overvloed en toegankelijkheid van data en informatie.

Niet alleen de data is veel toegankelijker, ook de scenario’s die analisten met die data maken. De analyse wordt zo onderdeel van de data. Als maar genoeg mensen geloven dat de rest van de markt denkt dat we in een Wyckoff distributie zitten, zoals men een paar maanden geleden dacht, dan zou het maar zo waarheid kunnen worden.

Hierbij is een hoofdrol weggelegd voor analyse die niet gebracht is als analyse maar als profetie. Die gaat een eigen leven leiden en wordt al snel een zogeheten self-fulfilling prophecy. Het gaat er niet alleen om wat er werkelijk aan de hand is, maar om wat anderen denken dat er aan de hand is.

Denk nog even terug aan de periode waarin aandelen in het bitcoinfonds van Grayscale voor het eerst vrij verhandelbaar zouden worden. Feitelijk is er weinig om je zorgen over te maken, maar als de markt verwacht dat dit wél verkoopdruk oplevert, en daarnaar handelt, kan het alsnog voor dalende koersen zorgen.

Een ander voorbeeld is het stock-to-flow-model van PlanB. Er is geen duidelijk aanwijsbaar mechanisme dat garant staat voor de geldigheid, sterker nog, het is onvermijdelijk dat het model ooit breekt. Toch kijkt een enorme groep investeerders en handelaars ernaar, wat er maar zo voor kan zorgen dat het nog lang een nuttig model blijft.

Houd bij het bepalen van je strategie daarom rekening met wat je verwacht dat anderen verwachten.

Een voorbeeld uit de oliehandel. Al zou je zeker weten dat er geen tekort aan olie is, bijvoorbeeld omdat je als expert extreem goed zicht hebt op de olieproductie, maar de rest van de markt verwacht wel een tekort, dan doe je er goed aan om in te zetten op een stijging van de olieprijs.

Het gaat er niet om of je gelijk hebt, maar of je goed kunt inschatten wat de markt als ‘gelijk’ ziet.

Dat is de reden dat wij ook regelmatig het sentiment bespreken en de verhalen die rondgaan op sociale media. En als we misvattingen ontkrachten is het belangrijk om te bedenken hoeveel anderen ook zien dat er niets is om je zorgen over te maken. Want het maakt niet uit of paniek terecht is: paniek is paniek.

Tot slot willen we opmerken dat juist deze rommelige dynamiek van feedbacklussen en zelfvervullende voorspellingen een geweldig argument is om het grootste deel van je vermogen gewoon vast te houden en er niet mee te handelen. Dan maakt het namelijk geen bal uit wat iedereen denkt!

Iedereen heeft een mening

Onder de noemer Opinie schrijven we regelmatig over een spraakmakende podcast, video of tweetstorm. We zijn het niet noodzakelijkerwijs eens met de spreker of schrijver, maar vinden het interessant genoeg om te delen, duiden en ondertitelen.