Waarom je beter niet te vaak naar je portefeuille kunt kijken

Elke dag een paar keer kijken hoeveel je beleggingen waard zijn? Slecht plan. Het maakt je een slechte belegger en een ongelukkig mens. We zochten uit hoe dit werkt en hoe vaak koerskijken dan wel handig is.

In Misleid door Toeval schetst Nassim Taleb het verhaal van een gepensioneerde tandarts die een uitstekend belegger is:

Laten we een tevreden gepensioneerde tandarts fabriceren die woont in een vriendelijk, zonnig stadje. We weten a priori dat hij een uitstekende belegger is, en dat van hem verwacht mag worden dat hij 15 procent meer rendement behaalt dan wat er te verdienen is met kortlopende staatsleningen, met een foutenmarge van 10 procent per jaar (wat we volatiliteit noemen).

Dit betekent dat we verwachten dat om en nabij 68 van de 100 steekproefpaden binnen een bandbreedte van plus of min 10 procent rond het extra rendement van 15 procent vallen, dat wil zeggen, tussen 5 en 25 procent. (...) Het betekent verder dat 95 steekproefpaden tussen -5 en 35 procent zullen vallen.

Het verhaal vervolgt met de tandarts die een mooie werkplek inricht op z'n zolder om daar de koersen en de waarde van z'n portefeuille in de gaten te houden. En daar diep ongelukkig van wordt.

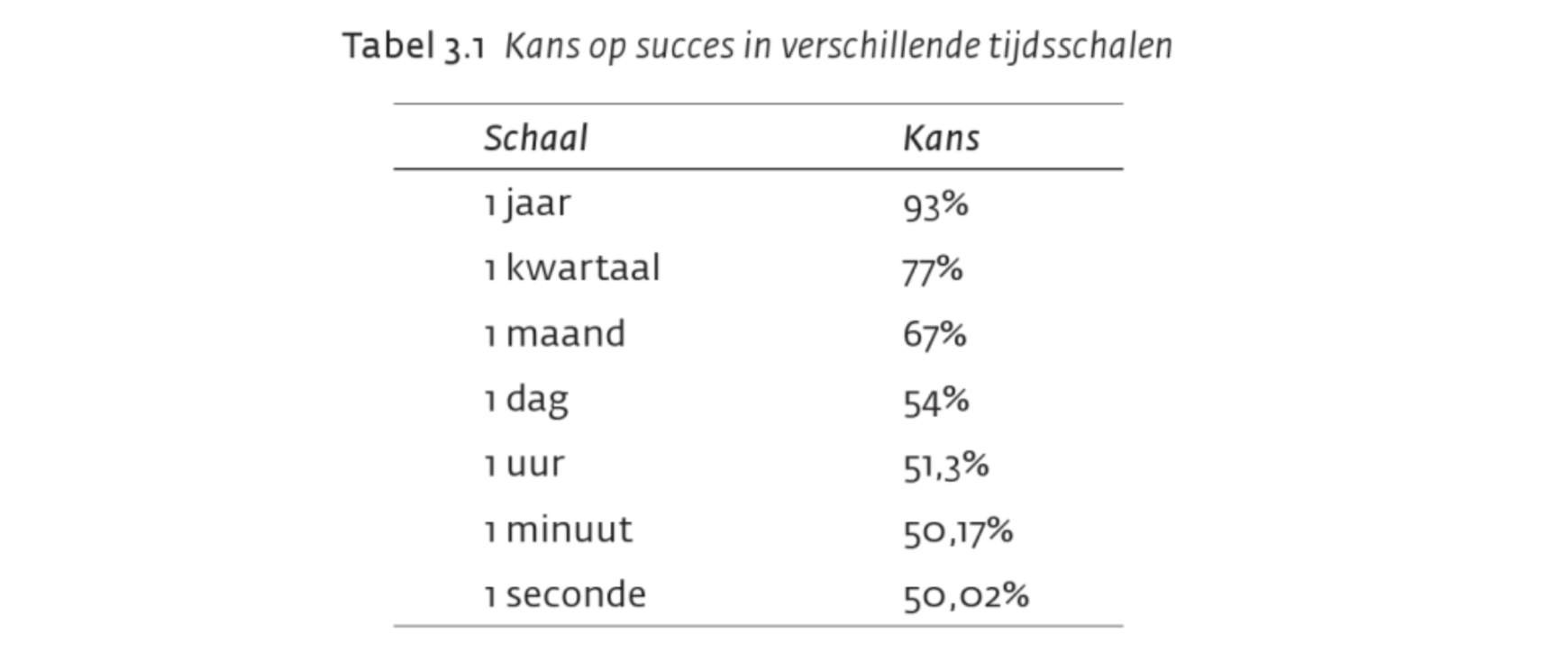

Met een verwacht rendement van 15 procent is de kans dat hij in een jaar een positief resultaat behaalt 93 procent. Maar op kleinere tijdsschaal ziet het er heel anders uit. De kans op succes in een dag is nog maar 54 procent en in een seconde slechts 50,02 procent.

Verlies doet pijn

De succeskans van 50,02 procent betekent dat er bijna net zoveel seconden zijn met winst als met verlies. Het stijgt wat en het daalt wat. Maar omdat het nét iets vaker omhoog dan naar beneden gaat, komt er op jaarbasis een verwacht positief rendement uit van 15 procent.

Objectief gezien is er niets aan de hand, maar dat is niet hoe de tandarts het ervaart:

Niettemin ervaart de tandarts dit in zijn hart anders. Emotioneel als hij is, voelt hij bij elk verlies dat in rood oplicht op zijn scherm een steek. Wanneer de zaken goed gaan, doet dat hem een plezier, maar niet in de mate waarin hij pijn voelde op het moment dat de zaken niet goed gingen.

Als hij 8 uur per dag achter het scherm doorbrengt beleeft hij 241 aangename en 239 onaangename minuten. Op jaarbasis is dat respectievelijk 60.688 en 60.271 minuten.

Echter, een onaangename minuut heeft een sterker effect dan een aangename minuut, een effect dat bekend staat als negativity bias. Dit fenomeen was ongetwijfeld bevorderlijk voor de overlevingskans in een wereld vol gevaren, maar voor de tandarts levert het vooral een zwaar gemoed op. En na een tijdje stress en foute beslissingen.

Minder vaak kijken

Als de tandarts niet elke minuut maar elke maand zou kijken, dan wordt het al een veel prettiger verhaal. Naar verwachting zal 67 procent van de maanden positief uitvallen. Dus elk jaar 8 maanden met goed nieuws en 4 maanden met een tegenvaller.

Hoe minder vaak je kijkt, hoe meer je het signaal ziet, en niet de ruis.

Preciezer gezegd: hoe kleiner de tijdsschaal waarop je kijkt, hoe groter de kans dat je ruis waarneemt, in plaats van signaal.

Dat geldt op alle tijdsschalen. Als je geïnteresseerd bent in de koers in de komende dagen of weken omdat je een swing trader bent, dan zijn de schommelingen van minuut tot minuut de ruis en de dagsluitingen het signaal. Als je een investering bezit omdat je gelooft in de waardestijging in de komende jaren, dan zijn de schommelingen van dag tot dag de ruis en is het voldoende om eens in de paar maanden te kijken.

Het is daarom verstandig om te zorgen dat het niet nodig is om de hele dag de koersen in de gaten te houden. Dat kan bijvoorbeeld door met alerts te werken die je informeren over bepaalde ontwikkelingen van de koers of indicators.

Het maakt je als handelaar of belegger een stuk rationeler en minder vatbaar voor het maken van emotionele (en domme) keuzes, en als mens een stuk ontspannener.

Bitcoin

De meeste mensen hebben een beetje bitcoin gekocht als gok op het falen van euro's en dollars. Om erbij te zijn in het eventuele geval dat Bitcoin daadwerkelijk een wereldwijd geldsysteem wordt. Aan de basis van dit scenario staan fundamentele eigenschappen van Bitcoin. Bijvoorbeeld dat niemand de baas is, en niemand meer bitcoins kan maken dan in de code vastligt. En dat transacties veiliger worden naarmate de munt meer waard wordt.

Dit zijn effecten die over de termijn van vele jaren groeien. Denk aan de zeven netwerkeffecten van Bitcoin, of de toenemende schaarste.

Over die laatste formuleerde PlanB de hypothese dat de koers verbonden is met de schaarste, uitgedrukt in stock-to-flow. Het model voorspelt dat de koers nooit voor langere tijd boven of onder de verwachte waarde ligt, en altijd terugkeert naar de modelwaarde.

Als je voor de lange termijn in bitcoin zit, dan is het zinvol (en leuk) om eens in de zoveel tijd te kijken naar de relatie tussen de koers en de stock-to-flow. Of naar metrics die het toenemende netwerkeffect beschrijven, zoals het aantal developers of het aantal bitcoinbezitters.

Dat zijn signalen die passen bij het perspectief van je investering. De rest is ruis. De koers van de dag. De uitbraken uit allerhande driehoeken. De FUD en FOMO op Twitter en in Telegram.

Juist omdat Bitcoin nog een jonge, ongereguleerde markt is, en een piepkleine asset class, is er veel volatiliteit en (dus) veel ruis ten opzichte van signaal. Kies dus een duidelijke strategie, of dit nu daghandel is of vasthouden voor 10 jaar, en pas de frequentie waarop je naar de koersen kijkt daar op aan!

Iedereen heeft een mening

Onder de noemer Opinie schrijven we regelmatig over een spraakmakende podcast, video of tweetstorm. We zijn het niet noodzakelijkerwijs eens met de spreker of schrijver, maar vinden het interessant genoeg om te delen, duiden en ondertitelen.