Central Bank Digital Currencies

De laatste maanden komen steeds meer nieuwsberichten langs over landen die nadenken over een eigen digitale munt, zoals Noorwegen, Zwitserland, India en China. Wat is dat precies, zo'n Central Bank Digital Currency (CBDC)? En waarom zouden centrale banken en internationale organisaties ze zo graag willen?

Soorten geld

Om te begrijpen wat de rol kan zijn van een CBDC moeten we eerst begrijpen wat voor verschillende soorten geld er zijn.

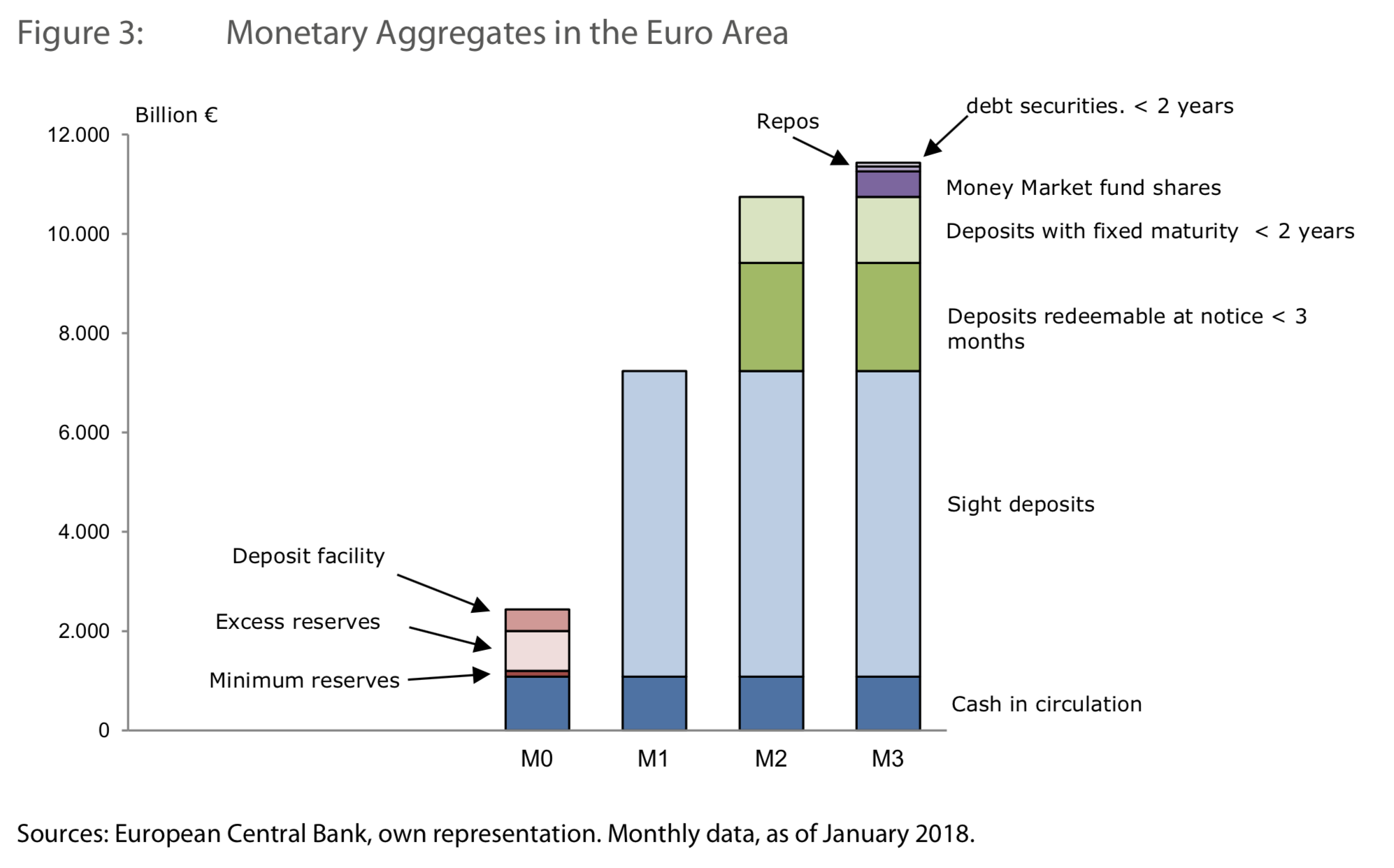

Het begint allemaal bij de centrale bank die munten en bankbiljetten uitgeeft. In Europa is dat de Europese Centrale Bank (ECB) en in de Verenigde Staten is dat de Federal Reserve (Fed). Al dit chartale geld bij elkaar noemen we "basisgeld" en heeft als symbool M0.

Als je bij het tastbare geld alle tegoeden op bankrekeningen optelt, kom je op de geldhoeveelheid M1.

Zoals je kunt zien is er een groot verschil tussen M0 en M1. Het verschil is de hoeveelheid geld die door commerciële banken met een druk op de knop wordt gecreëerd. We noemen dat fractioneel bankieren. Het idee erachter is dat niet iedereen tegelijk z'n geld komt opnemen, en dat het voldoende is om maar een deel van het girale geld als reserve aan te houden.

Bankrun

Maar stel nou dat wel iedereen tegelijk z'n geld komt opnemen, bijvoorbeeld omdat men het vertrouwen verliest in de bank. We noemen dat een bankrun, en het resultaat is dat een bank failliet gaat, en de rekeninghouder z'n geld kwijt is.

Natuurlijk is er het depositogarantiestelsel waarmee rekeninghouders in zo'n geval tot een bepaald maximum worden gecompenseerd, maar zeker bij grote bedragen is dat maar een doekje voor het bloeden.

Best een risico, zeker in tijden dat het helemaal niet zo goed gaat met banken. De laatste 10 jaar zijn wereldwijd honderden banken en verzekeraars failliet gegaan of gered door de staat.

En waarom zou je dat risico nemen, als je toch geen rente krijgt op je tegoed?

Tsja, simpelweg omdat het enige alternatief is om het geld op te nemen en de bankbiljetten onder je matras of in je kluis te leggen. Waar het kan worden gestolen of kan verbranden. Ook een risico.

Central Bank Digital Currencies

Maar wat nou als de centrale bank een nieuwe vorm van geld gaat uitgeven? Digitaal, net als het girale geld bij een commerciële bank. Maar wel altijd bij de centrale bank 1-op-1 inwisselbaar voor contanten.

In het adviesrapport dat het Europees Parlement liet opstellen wordt goed uitgelegd wat CBDC's zijn en hoe ze werken.

With the introduction of Fedcoins, households and businesses would be enabled to hold non-tangible central bank money, i.e. direct claims against the central bank. (bron)

De logische vervolgvraag is waarom je nog geld bij een commerciële bank zou onderbrengen?

So far, in the Euro area more than 80 per cent of monetary aggregate M1 are sight deposits. As soon as holding and transferring money on CBDC accounts is convenient, safe and frictionless, a growing number of people and businesses would probably prefer to hold liquidity in their CBDC accounts. As a consequence, commercial banks would increasingly lose the ability to attract deposits. (bron)

Als je plotseling een CBDC zou introduceren, kan dat hetzelfde effect hebben als een bankrun. Het overboeken van je rekeningsaldo naar CBDC's is vergelijkbaar met het opnemen van geld bij een pinautomaat. Maar dan zonder lange rij.

De Nederlandse Bank formuleert het als volgt:

DNB heeft een kritische houding ten opzichte van CBDC, gezien de onzekerheden en risico’s die eraan verbonden zijn. Zo concurreert CBDC in beginsel met bankdeposito’s, waardoor financiering voor banken duurder wordt en het hun capaciteit om krediet te verlenen ondermijnt. Bovendien zou CBDC in geval van een crisis een bankrun kunnen versnellen. (bron)

De samenvatting is dat CBDC's voorzichtig moeten worden ingevoerd, omdat de verwachting is dat mensen ze liever hebben dan geld op een bankrekening.

Full reserve system

Banken verdienen nu veel geld aan het fractioneel bankieren. Voor elke euro op een bankrekening kunnen ze een veelvoud uitlenen. De truc is dat ze niet het spaartegoed zelf uitlenen, maar dat alleen als dekking gebruiken voor veel meer nieuw gecreëerd geld. Dat nieuwe geld kopen ze goedkoop in bij de centrale bank, en lenen het duurder uit voor hypotheken, credit cards en bedrijfsleningen.

As a consequence, commercial banks would increasingly lose the ability to attract deposits. So far, sight deposits have been a major and reliable source of funding for commercial banks. In fact, an integral part of the business model of banks consists of collecting short-run deposits and granting long-run loans (maturity transformation). If a substantial share of depositors transferred their money to CBDC accounts, the fractional reserve banking system would be challenged at its core. (bron)

Als mensen hun vermogen in CBDC's aanhouden in plaats van op een bankrekening te zetten, dan komt die inkomstenbron in gevaar. Banken voldoen al snel niet meer aan de kapitaals- en liquiditeitseisen. Bovendien zullen de liquiditeitseisen strenger moeten worden omdat er meer in- en uitstroom van geld is.

Het huidige fractionele systeem zou kunnen plaatsmaken voor een full reserve systeem, waarbij banken niet méér uitlenen dan ze aan reserves hebben.

Dat betekent dat banken op een andere manier hun geld moeten verdienen. Hogere kosten voor de diensten die ze verlenen (betaalpassen, credit cards, hypotheken, verzekeringen) en misschien een hogere renteopslag.

Meer macht naar de centrale banken

Het betekent ook dat de centrale banken zelf meer geld gaan scheppen, in plaats van de commerciële banken, en dat de centrale banken hier dus ook meer aan gaan verdienen, en meer controle over krijgen.

Second, with less bank deposits and more CBDC units in use, base money would increase sharply and permanently. Due to this major increase of the monetary base, the government sector would generate higher revenues from money creation (at the expense of commercial banks). Moreover, the central bank could better exercise control over monetary aggregates. (bron)

En dat is een interessant punt. Want het is namelijk helemaal niet de overheid die de centrale banken bestuurt. De meeste centrale banken zijn in private handen of worden bestuurd door private bestuurders.

Maar afgezien daarvan, wat zou een centrale bank met die macht kunnen doen?

Een probleem van cash is dat er een ondergrens is aan de rente die je kunt rekenen op een betaalrekening. Want als de rente negatief wordt (i.e. je moet geld betalen om het op de bankrekening te zetten), dan wordt het interessant om dat geld gewoon op te nemen en als cash aan te houden.

Het voordeel van digitaal geld (zoals cryptogeld en CBDC's), is dat je best negatieve rente kunt invoeren, bijvoorbeeld vastgelegd in de regels van de blockchain of smart contracts.

Dat geeft centrale banken een instrument om mensen te straffen voor het niet uitgeven van hun geld. Ze willen mensen kunnen dwingen om hun geld uit te geven, iets wat nodig is om bijvoorbeeld de inflatie te kunnen sturen.

De Nederlandse econoom Willem Buiter, voormalig lid van het rentecomité van de Britse centrale bank en tegenwoordig hoofdeconoom van Citibank, ziet als hét probleem van contant geld dat de centrale banken hun rentes niet ver onder de 0 kunnen verlagen. Volgens Buiter zijn negatieve rentes van bijvoorbeeld -5 of zelfs -10 procent nodig. Met andere woorden, Buiter wil een beleid om elk jaar 10 procent van de waarde van uw spaargeld en van de koopkracht van uw euro te confisqueren. (bron)

Een stap verder

Dit zou je nog kunnen zien als een legitieme reden, omdat het voeren van monetair beleid een taak is van overheden en centrale banken.

Een ander effect van digitaal geld is dat men inzicht krijgt in bestedingspatronen en geldstromen op individueel niveau. Leuk voor de belastingdienst en de lifestyle-politie.

Zoek maar eens op Google naar "cashless society" en "war on cash" om meer te lezen over de gevaren en risico's van een situatie waarin een overheid dergelijke informatie bezit.

Een andere denkrichting is dat een centrale bank met digitaal geld in één keer kan overstappen op een andere valuta. Bijvoorbeeld van de huidige (failliete) dollar naar een nieuwe goudgedekte dollar, zoals Jim Rickards beschrijft in z'n boek "Currency Wars".

Of de overstap van de euro, dollar en yen naar één wereldmunt, zoals de SDR van het IMF. De SDR zou het monopolie van de dollar als wereldreservemunt kunnen overnemen, en daarmee de macht van de Verenigde Staten verschuiven naar internationale organisaties zoals het IMF en de BIS. Willem Middelkoop beschrijft dit scenario in z'n boek "The Big Reset".

Zo heel geheim is deze strategie niet eens, in een eigen rapport schrijft het IMF in het hoofdstuk over Cryptocurrencies:

New technologies could help kick start broader adoption of the SDR if more fundamental challenges facing the SDR can be overcome. (bron)

Mark Carney, governor van de centrale bank van het Verenigd Koninkrijk, bepleitte in een speech twee weken geleden een nieuw wereldwijd financieel systeem.

The UK has been at the forefront of G20 reforms to create a global financial system that is safer, simpler and fairer. Implementation is now being regularly assessed and transparently reported by the FSB and the IMF. (bron)

Hoe dat eruit zou kunnen zien? Misschien wel met CBDC's:

In anticipation, the Bank is already creating the new hard and soft infrastructure that the new finance will require. (...)

First, RTGS is being re-built so that new private payment systems, including those using distributed ledger, can simply plug into our system. (...)

No longer will access to central bank money be the exclusive preserve of banks. (bron)

In elk geval krijgen we een indruk van hoe hij deze fundamentele veranderingen wil introduceren. Nieuwe tijden vragen om een nieuwe economie, een nieuw financieel stelsel en een nieuwe rol voor de bank. De speech heeft als opschrift: "New Economy, New Finance, New Bank".

Hoe krijgen ze dat dan verkocht?

Op twee manieren.

Ten eerste door die effecten niet te noemen. Het hoofdstuk over CBDC in het rapport eindigt als volgt:

Overall, a digital currency issued by a central bank can be disruptive and bears a challenge to the fractional reserve system. The current banking system, based on fractional reserves, would be challenged at its core, as soon as market participants increasingly held liquidity in the form of the new digital currency instead of bank deposits. To avoid recurrent instability of the banking system, commercial banks would probably be required to come up with more reliable funding sources to replace deposits. As the fractional reserve character of the current banking system can be a major source of instability, such a disruptive change due to the introduction of a CBDC is not necessarily a bad development, but instead could finally pave the way for a more stable financial system. (bron)

Oftewel, men speelt in op het negatieve sentiment onder het publiek over de banken. De banken hebben miljarden gekost, de banken zijn de oorzaak van de crisis. Prima, dat we die buiten spel zetten. Een stabieler financieel systeem, wie wil dat nou niet?

Ten tweede door de wereld enthousiast te maken voor cryptovaluta. Voor de centrale banken en het IMF is het een enorm geschenk dat het grote publiek gewend raakt aan cryptovaluta. Dat er apps voor komen, en betaalkaarten. Dat het normaal wordt.

Overheden en toezichthouders geven wat tegengas. Deels voor de vorm en deels omdat ze wat meer regulatie en wetgeving willen, het liefst internationaal gecoördineerd. Maar onder de streep hebben ze groot belang bij adoptie ervan.

Tot slot

Overheden, centrale banken en internationale organisaties zoals het IMF en de BIS zijn meer bezig met cryptovaluta dan je in eerste instantie zou vermoeden. Natuurlijk omdat ze iets moeten met de populaire bitcoins en ICO's. Maar zeker ook omdat een eigen cryptomunt ze erg interessant lijkt.

CBDC's zullen de komende tijd zeker gespreksonderwerp blijven binnen verschillende economische instituten. Ze zullen de voordelen van CBDC's benadrukken, zoals een stabieler financieel systeem en minder risico's van commerciële banken.

Het is daarom temeer belangrijk om waakzaam te zijn voor de minder fotogenieke gevolgen die CBDC's daarnaast kunnen hebben, zoals beperking van je persoonlijke vrijheid en privacy.

Centrale banken hebben samen met toezichthouders en overheden een hoop macht. Ze zullen zeker voorkomen dat cryptovaluta een te grote rol krijgen in het financiële systeem. Maar als ze willen dat het grote publiek went aan cryptogeld, dan zou dat best goed nieuws kunnen zijn voor je cryptoportfolio!

Iedereen heeft een mening

Onder de noemer Opinie schrijven we regelmatig over een spraakmakende podcast, video of tweetstorm.

We zijn het niet noodzakelijkerwijs eens met de spreker of schrijver, maar vinden het interessant genoeg om

te delen, duiden en ondertitelen.